各界广泛关注的央行二代征信系统切换上线一事终于落定。根据央行消息,自2020年1月19日起,央行征信中心将面向社会公众和金融机构提供二代格式信用报告查询服务。央行提醒,鉴于二代格式信用报告进一步丰富了个人和企业的信用信息,信息更新效率提高,更为全面、及时地反映了个人和企业的信用状况,建议个人和企业及时关注自身信用状况变化,切勿过度负债,按时足额还款,维护良好信用记录。

水电费信息尚未纳入

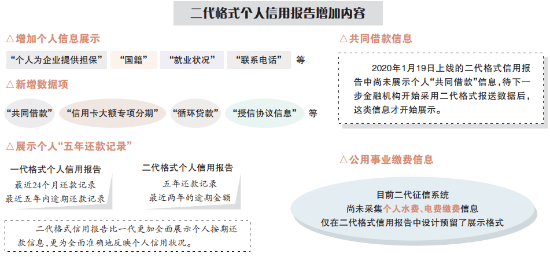

央行1月19日在官微披露的信息显示,二代格式个人信用报告主要增加了展示内容、新增了数据项、展示个人“五年还款记录”、共同借款信息、公用事业缴费信息。同时央行表示,目前二代征信系统尚未采集个人水费、电费缴费信息,仅在二代格式信用报告中设计了预留展示格式。

据了解,一代征信系统于2006年正式运行,通过采集、整理、保存、加工企业和个人的基本信息、信贷信息和反映其信用状况的其他信息,建立企业和个人信用信息共享机制,加快解决金融交易中的信息不对称问题。北京商报记者了解到,在新版信用报告推出之前,个人信用报告中采集的信息主要包括:资产处置信息、保证人代偿信息、信用卡、住房贷款、其他贷款、为他人担保信息,以及欠税记录、民事判决记录、强制执行记录、行政处罚记录、电信欠费信息等公共记录。

针对与一代征信系统相比,二代征信系统有哪些改进的问题,央行征信中心有关负责人表示,与一代征信系统相比,二代征信系统在信息采集、产品加工、技术架构和安全防护方面,均进行了优化改进。一是优化丰富信息内容,提升信息采集的扩展性、灵活性和便利性,更为全面、准确地反映信息主体信用状况。二是优化信用报告展示形式和生成机制,提升信用报告的易读性、适应性和便捷性。三是改进系统技术架构,支持系统快速扩展和资源优化,大幅提升信息采集和征信服务效率。四是强化系统安全防护能力,加强用户身份管理、信息传输管理等,确保征信信息安全。

央行提醒切勿过度负债

与一代征信系统提供的信用报告相比,二代征信系统提供的信用报告有哪些变化?对个人、企业经济生活有什么影响?央行征信中心有关负责人表示,相比来看,二代征信系统提供的信用报告主要是丰富了基本信息和信贷信息内容,改进了信息展示形式,提升了信息更新效率。鉴于二代格式信用报告进一步丰富了个人和企业的信用信息,信息更新效率提高,更为全面、及时地反映了个人和企业的信用状况,建议个人和企业及时关注自身信用状况变化,切勿过度负债,按时足额还款,维护良好信用记录。

国家金融与发展实验室特聘研究员董希淼指出,从此次新版信用报告来看,一个人拥有良好的信用记录,将会在借款、办理信用卡乃至日常生活的方方面面享有诸多方便与优惠;而一个人的信用记录一旦出现污点,比如“拆东墙补西墙”、信用卡以卡养卡、发生严重违约后销户来“洗白”等思维下的各类行为,将可能产生非常严重的后果。

他进一步表示,对个人而言,最重要的还是要维护好个人信用记录。一方面,要保护好个人身份证件,不随意出借,防止个人身份被盗用;同时合理安排金融消费,透支消费量力而行,不参与非法集资等活动;此外要正确使用信用卡,不恶意透支,不“以卡养卡”,不虚假交易、违规套现;要养成好的信用习惯,按时足额归还贷款,包括从互联网平台、小贷公司的借贷,避免造成信用报告中的负面记录。

利好个人和金融科技行业

根据央行公布的数据,截至2019年底,征信系统收录10.2亿自然人、2834.1万户企业和其他组织的信息,规模已位居世界前列;个人和企业征信系统分别接入机构3737家和3613家,基本覆盖各类正规放贷机构;2019年,个人和企业征信系统累计查询量分别为24亿次和1.1亿次,日均查询量分别为657万次和29.6万次。

据苏宁金融研究院金融科技中心主任孙扬分析,系统升级后,新版信用报告无论是对大众还是对金融科技行业都有着利好作用。他表示,新版个人征信报告里的信息对个人信用信息覆盖更全面、更细化,尤其是将共同借款、个人为法人担保等都纳入征信,此后大众将更重视个人信用。对金融科技行业而言,个人基本信息、共同借款、个人担保等数据,对于金融科技行业是非常有用的,可以用于信贷决策。

孙扬称,“以前征信报告是孤立的节点,现在建立了各个信用主体之间的联系。这是一个巨大的里程碑。很多个人担保都是线下的,如果这个也能线上化,将能更全面地反映个人信用”。

北京商报记者孟凡霞马嫡

关键词: 二代征信系统

首页

首页

营业执照公示信息

营业执照公示信息