目录

资产支持证券概述

1.1什么是资产支持证券

1.2我国资产证券化发展历程

1.3资产证券化最新支持政策

2022年H1资产证券化市场运行情况

2.1发行规模

2.2发行利率

2.3收益率走势及信用评级

01

资产支持证券概述

01

什么是资产支持证券

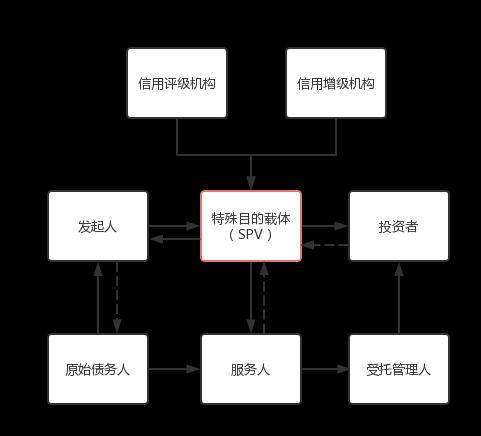

ABS, Asset-Backed Security,资产支持证券,指原始权益人和金融机构将预期能够产生现金流的资产通过结构化等方式进行组合,以基础资产所产生的现金流为偿付支持所发行的有价证券。

目前我国资产支持证券主要分为信贷资产支持证券、企业资产支持证券和资产支持票据(ABN)三大类,基础资产则包括应收账款、小额贷款、企业债权、租赁租金、信托受益权、CMBS等类型。

资产支持证券概述图

图片来源:Choice数据整理

基础资产的发起人通常包括商业银行、储蓄贷款公司、抵押贷款公司、汽车金融公司、消费金融公司等,发起人将贷款或应收款等资产出售给第三方特殊目的载体(SPV),SPV将资产通过评估分层、信用增级、信用评级等步骤后再向投资者发行。对于发起人来说,ABS能够有效盘活企业存量资产,降低企业融资成本,是一条便捷、高效的融资渠道。

例如,受间接融资方式限制,我国国有企业资本结构中含有大量负债,通过资产证券化融资,国有企业可以在不增加资产负债表负债的情况下,改善自身的资本结构。再者,随着近年来“碳达峰、碳中和”目标的提出,绿色ABS产品因发行审核效率更高,相关监管机构陆续出具指导意见,正在不断完善提高我国绿色债券发行的便利性。

资产支持证券的投资者主要包括银行、保险公司、货币市场基金、养老基金等,对于投资者来说,ABS可满足不同的风险期限要求,可享受流动性溢价,且其增信手段相对多元化,信用风险整体可控。

02

我国资产证券化发展历程

资产证券化最早出现在60年代末美国的住宅抵押贷款市场。1968年,美国为应对急剧上升的住房贷款需求,推出了世界上最早的资产证券化产品—住房抵押贷款证券(MBS)。20世纪80年代-90年代初,美国储蓄贷款机构爆发了两次大规模破产风潮,为防止危机加剧,美国开始允许所有资不抵债的储蓄贷款机构采用资产证券化方式处置不良资产,大大提高了不良资产的处置效率,稳定了当时的经济和金融秩序。

我国的资产证券化起始于2005年,后因美国次贷危机影响暂时停止试点。直至2014年央行、银监会、财政部联合下发《关于进一步扩大信贷资产证券化试点有关事项的通知》,进一步鼓励资产证券化发展,我国ABS市场才迎来了快速扩容。

据Choice数据统计显示,2014-2021年我国ABS市场债券发行数量逐年攀升,8年共发行债券21485只,发行总额近12.15万亿元。

资产支持证券发行规模历史情况统计

数据来源:Choice数据

在这一快速发展阶段,我国资产证券化市场主要呈现三个明显的特点:参与主体范围逐步扩大、产品种类日益丰富、制度框架逐步完善。

除商业银行外,汽车金融公司、资产管理公司、财务公司、社会保障基金等都逐步成为了ABS市场的参与主体;资产支持证券的基础资产也从最初的住房抵押贷款,扩大到涵盖汽车贷款、信用卡贷款、不良贷款、中小企业贷款等诸多种类。

制度方面,我国资产证券化业务的监管采取了分业监管体制。其中,银监会负责监管信贷资产证券化产品,证监会负责监管企业资产证券化产品,银行间市场交易商协会主管资产支持票据。2014年末,《关于信贷资产证券化备案登记工作流程的通知》等文件的发布标志着我国资产证券化发行由审批制转为备案制。

03

资产证券化最新支持政策

2021年4月26日,中共中央办公厅、国务院办公厅印发《关于建立健全生态产品价值实现机制的意见》,意见指出要求加大绿色金融支持力度,鼓励企业和个人依法依规开展水权和林权等使用权抵押、产品订单抵押等绿色信贷业务,探索“生态资产权益抵押+项目贷”模式,支持区域内生态环境提升及绿色产业发展,探索生态产品资产证券化路径和模式。

2022年5月26日,国务院办公厅发布《关于进一步盘活存量资产扩大有效投资的意见》,24条意见主要提及一应重点盘活存量规模较大、当前收益较好或增长潜力较大的基础设施项目资产,包括水利、交通、保障性租赁住房、产业园区、仓储物流等;二进一步提高推荐、审核效率,鼓励更多符合条件的基础设施REITs项目发行上市;三突出资产信用,加强完善资产证券化投资者保护机制,加大融资服务,优化强化资产证券化市场支持举措。

2022年6月30日,上交所发布《关于进一步发挥资产证券化市场功能支持企业盘活存量资产的通知》,通知指出大力支持企业将生产经营过程中形成的应收账款、应付账款(供应链)、融资租赁、小额贷款、企业融资债权等债权,合法持有的商业物业、基础设施等不动产,以及合法享有的基础设施项目收益等收益权,作为基础资产发行资产证券化产品。

02

2022H1资产证券化市场运行情况

01

发行规模

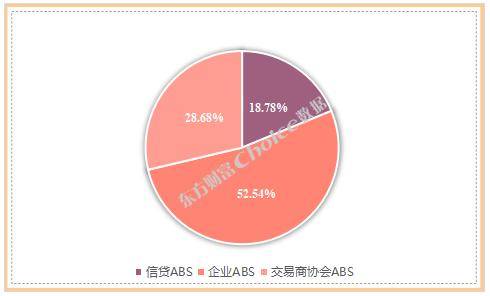

2022年上半年,ABS市场发行规模较去年同比下降超40%,企业ABS发行规模居首,存量基础资产中其他企业债权和个人房地产抵押贷款占比较高。

据Choice数据统计显示,2022年上半年,ABS市场累计发行债券1571只,发行总额6838.48亿,较去年同比下降41.25%。其中,6月为上半年ABS发行量高峰,共发行债券452只,发行总额1927.37亿元。

2022年上半年资产支持证券发行情况统计

数据来源:Choice数据

分类型来看,2022年上半年企业ABS发行规模最高,共5037.65亿元,同比下降31.76%,占上半年发行总规模的52.54%;信贷ABS发行规模最低,共1800.83亿元,同比下降57.7%,仅占上半年发行总规模的18.78%。

2022年上半年各类型资产支持证券发行占比情况

数据来源:Choice数据

从存量基础资产来看,截至2022年6月30日,项目数量最多的为其他企业债权,占比超56%,应收账款、个人房地产抵押贷款项目数量位居二、三位。发行总额维度分析,发行总额前三名的个人房地产抵押贷款、其他企业债权和汽车贷款合计占比超91%。

02

发行利率

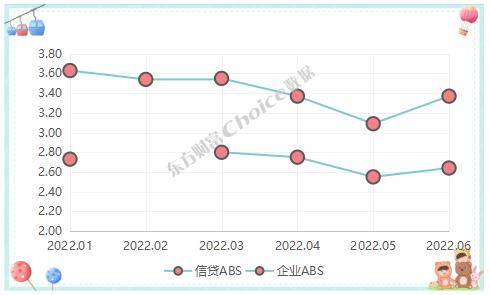

2022年上半年资产证券化产品中信贷ABS和企业ABS平均发行利率均较2021年下半年有所下降。

2022年上半年资产支持证券平均发行利率

数据来源:Choice数据

具体来看,信贷ABS中,优先级债券最高发行利率3.8%,最低发行利率2.09%,平均发行利率2.71%,较2021年下半年平均发行利率下行32BP;企业ABS中,优先级债券最高发行利率8.0%,最低发行利率2.1%,平均发行利率3.42%,较2021年下半年平均发行利率下行44BP。

03

收益率与信用评级

2022年上半年,资产证券化产品收益率震荡下行。具体来看,上半年1年期、2年期、5年期中债AAA级别资产支持证券到期收益率分别累计下行39.3BP、25.9BP和9.9BP。

2022年上半年资产支持证券到期收益率走势

数据来源:Choice数据

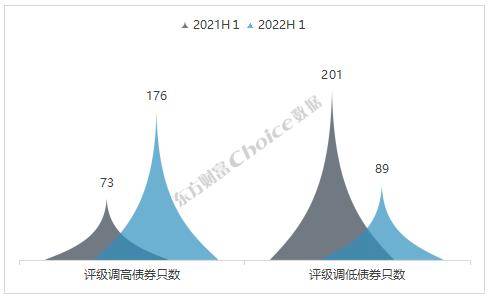

2022年上半年,评级上调个券相较去年同期明显增多,评级下调个券也显著少于去年同期。具体来看,在上半年涉及评级调整的265只个券里,评级上调的有176只,评级调低的有89只。

2022年上半年资产支持证券评级变动情况

数据来源:Choice数据

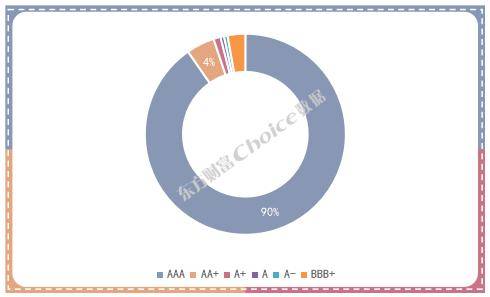

在上调的176只债券中,上调至AAA的债券占比超90%,上调至AA+的债券共8只,占比位列第二。

评级上调债券各评级占比情况

数据来源:Choice数据

从资产类型来看,评级上调的债券以消费金融个券为主,例如京东系列、度小满系列;评级萧条的债券以房地产个券居多,例如阳光城、奥园等。

对于下半年ABS市场风险展望,中金固收分析师表示,展望下半年,在稳增长的背景下,我们认为风险事件可能会少于去年同期。我们认为受宏观经济和行业环境变化影响较大的收费收益权类项目、部分网红主体的存量地产类项目是潜在的风险区域。从目前情况来看,后疫情时代的居民就业和收入变化对于个人消费金融类资产的影响可能还需要更长的时间来观察。

首页

首页

营业执照公示信息

营业执照公示信息