今年以来,市场风格板块轮动显著提速。上半年,大盘价值风格占优明显,红利风格火爆。而从924以来的上涨市中,科技板块带动成长风格走强,半导体、新能源、AI等等概念轮番爆发。近期伴随市场震荡加剧,投资风向愈发难以捉摸,当前阶段投资者该如何把握“风口”,争取更好的阶段性回报呢?

不管市场是好是坏,投资者最关注的问题,总是绕不开“现在投什么行业赛道最赚钱?”,但追逐行业热点不是一件容易的事。

一方面,行业种类繁多。以申万行业指数为例,一级行业就有31个,细分下去,更是有三百多个,普通投资者没有专业的研究工具,难以全面覆盖。

另一方面,难有常胜将军。回顾历史表现,没有一个行业能长期占优。而如果在短期轮动加快的行情下,每个行业的“变脸”速度那就更快了。例如今年7月份以来,几乎每月涨幅领先的行业都不同,不少行业上月涨幅靠前,而到了下个月就变成排名垫底的了。比如,8月涨幅排名前5的行业中包含石油石化、煤炭,等到9、10月,这两个行业就已掉到了跌幅前5的队列了。这变化速度对投资来说不够友好。

而与行业相比,风格分类则更为宽松,许多行业风格相似,表现趋近,都同属于一个风格。常见的分类有,按投资策略偏好分,可以分为价值和成长风格,例如像白酒、医药、半导体这些行业就属于成长风格;金融、地产、建筑等行业就属于价值风格。按市值大小分,可以分为大盘和小盘风格。

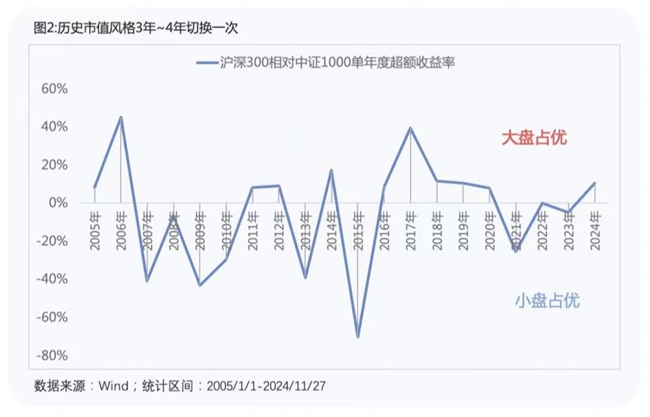

从2005年以来,不同市值风格和策略风格的相对表现数据来看,市值风格,过去近20年,大盘和小盘有4次大的切换,每次持续在3-4年左右。市值风格的变化通常受到盈利趋势变化和政策等因素的影响。当经济预期乐观、产业趋势向好时,投资者更倾向于追求成长潜力大的标的,此时小盘风格占优,例如2007-2010年;而当经济增速下降、产业前景不明确时,龙头企业抵御经济下行的能力相对更强,此时往往大盘占优,例如2017-2020年。

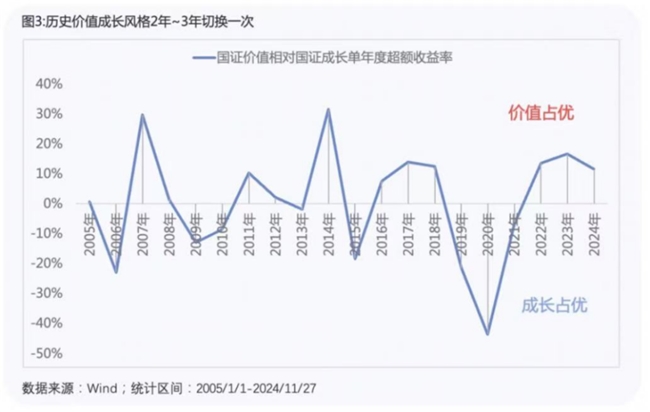

再来看投资策略的切换,2005年以来价值风格和成长风格发生了5次显著的轮动,通常2年到3年会出现一轮风格的切换。当市场步入上涨周期时,投资者更关注弹性和高回报,此时成长风格表现往往更胜一筹,例如2019-2020年;而在下跌及震荡市中,投资者更重视估值与安全边际,价值策略防御韧性更强,例如2016-2018年,以及2021年以来的震荡市。

因此,从数据来看,风格切换相比行业轮动节奏会更加缓慢,持续更长的时间。从风格角度进行配置,相对能更好的匹配长期投资的需求。

站在当前时点,小盘风格和价值风格已经强势了近三年。历史虽然不会简单重复,却总压着相同的韵脚,风格转换的节点或许已经渐行渐近了,大盘风格和成长风格的时代或许已从今年开启了。

今年年初以来,大盘价值风格相对占优。一方面得益于年初出台的新“国九条”更有利于大盘风格。另一方面也是由于国内外不确定性因素较多,而大盘价值股经营相对稳定,盈利确定性较强,更为“吸金”。

但到了9月下旬以来的这波行情,市场情绪随着政策刺激有所改善,成长打头,小盘唱戏,阶段性呈现出成长强于价值,小盘强于大盘。未来能否延续或者迎来周期的切换还需看政策的持续性。

无论后续哪一种风格更优,投资者都应更多的从配置的角度来看待。以代表主动管理型偏股基金平均表现的中证偏股基金指数为例,不同时间区间都会有更优的风格,但基金经理通常会在均衡配置的基础上,超配当时更优的风格,虽然阶段性表现可能无法超越最优的风格指数,但长期累积下来,偏股基金指数能够取得比单一风格更好的整体表现。

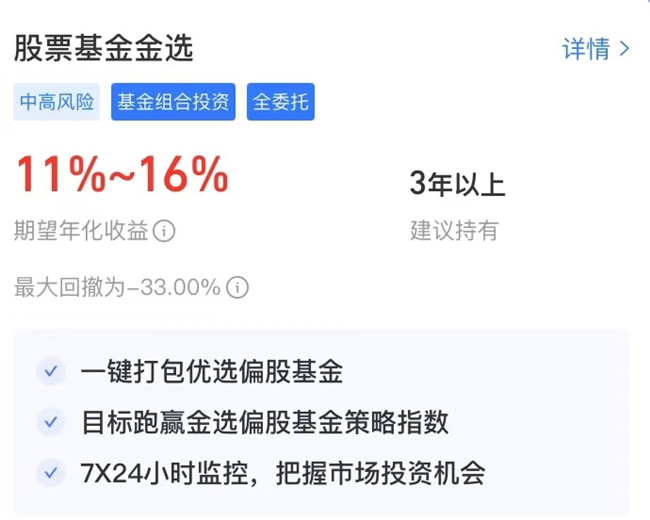

成长风格此前已经弱势了好几年,如果后续市场真的彻底转为牛市风格,大概率还是成长风格的收益弹性会更大一些。所以,在还未出现明确的转折信号的当下,投资者可以选择在均衡基础上超配成长风格的投资策略,比如支付宝“帮你投”的$股票基金金选$策略。该策略目前持仓主配偏成长基金和偏均衡基金,优选部分偏价值基金,通过风格上多元化配置,力争在不同市场环境下,获取超越业绩基准的长期稳健收益。后续投资者还可借助支付宝“帮你投”持续关注市场风格切换的拐点,科学、合理地把握市场机遇,力争实现投资最大化。

最后,还要提醒投资者的是,当前市场波动大,行业轮动较快,一定要做好仓位管理,尽量不要一次性满仓买入,可以采用分批或者定投的方式降低风险,短期涨的过快时可以适当减仓,跌的较多时可以适当加仓,切忌盲目追涨杀跌。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

首页

首页

营业执照公示信息

营业执照公示信息