作为深度参与到全球供应链的重要基础材料,塑料及相关制品被广泛应用于现代社会的方方面面。不过,在给人们生产生活带来便利的同时,塑料废弃物的不当管理也带来了巨大的环境挑战。随着ESG理念兴起,如何实现更加绿色、健康、可持续发展成为塑料行业内部共同的议题。

近日,全球改性塑料龙头金发科技披露国内塑料行业首份ESG报告,共计102页的报告中,涵盖着包括应对气候变化、能源管理、循环经济、产品质量安全、合规运营等在内的23个议题。

6月26日下午,在由金发科技主办的“2023塑料价值链ESG发展高峰论坛”上,金发科技可持续发展与公共事务总监高杨表示,在上述议题中,除了传统的水、土、气、固废管理以外,公司在编撰行业首份ESG报告时,最关注气候变化跟能源管理,此外,循环经济以及绿色产品也是公司可持续发展的核心抓手。

“我们最大的动因是下游的市场,我们的世界500强客户基本上都在要求自己的供应链有绿色低碳转型战略目标与减碳行动,所以(在ESG)这块,我们受市场的牵引更大……”,高杨补充道。

循环经济是解决塑料污染的关键路径,金发科技前瞻性布局再生塑料成效显现

谈及当前塑料行业在ESG领域里面临的痛点,普华永道(PwC)中国ESG可持续发展市场主管合伙人、气候变化与可持续发展主管合伙人倪清表示,“我觉得对于‘塑料污染’,在生产产品之初,你要想怎么把它收回来,形成一个闭环。”

今年6月初,高杨也给出相似观点,他指出,每年全球只有约9%的废塑料得到了有效回收利用,很大一部分是被填埋焚烧,甚至直接进入江河湖海和土壤,而循环经济是解决塑料污染的关键路径。

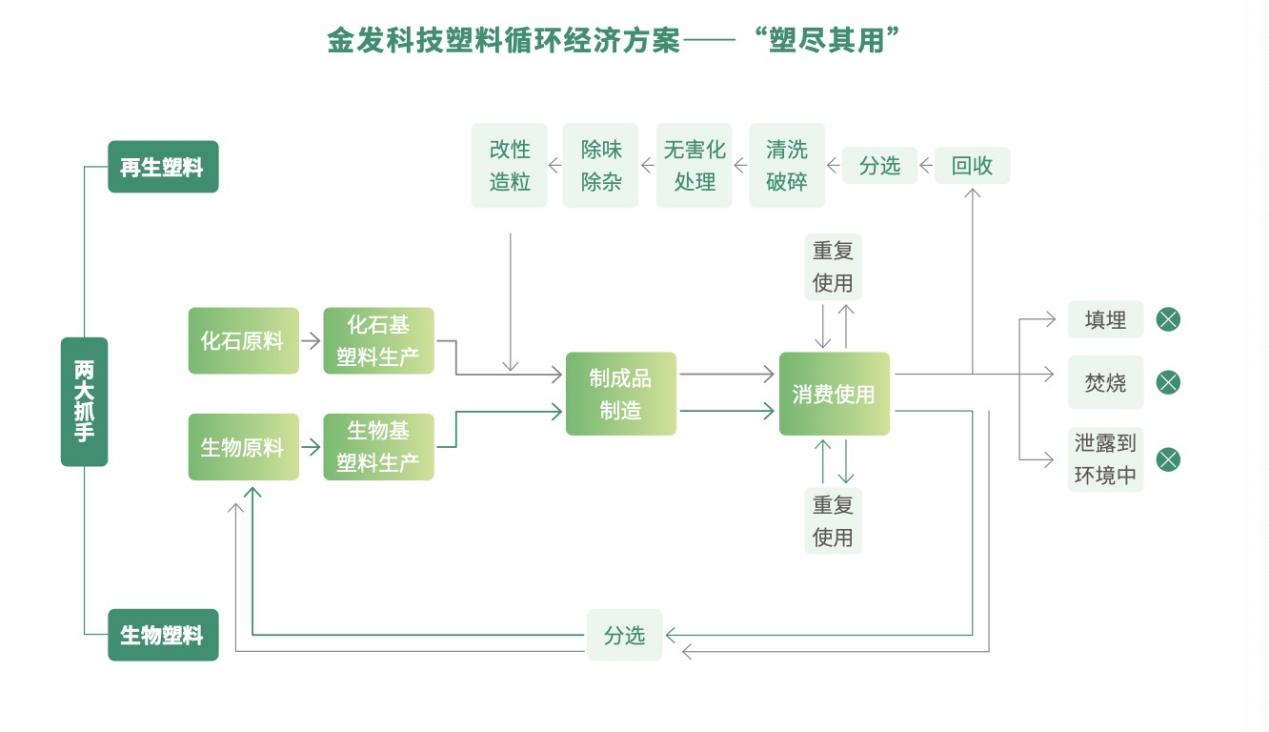

在ESG报告中,金发科技用名为“塑尽其用”的模型来展示其塑料循环经济方案。

对于此模型,金发科技表示将从塑料全生命周期的关键环节切入,以再生塑料和生物塑料为两大抓手,为全球减塑行动提供创新思路和解决方案。

据金发科技披露,公司于2004年开始布局环保高性能再生塑料领域,设立可持续发展技术研究所,加大对环保高性能再生塑料共性技术的研究。金发科技从回收、前处理、精细再生、高质化利用等环节入手,逐一突破再生塑料行业的技术、设备、环保处理等痛、难点,为高效利用废旧塑料资源提供理论和技术支持,公司具备年产超过30万吨再生塑料的生产能力,产销量稳居国内行业首位,具备规模优势和成本优势。公司已与多家世界500强企业在废旧制品回收、全生命周期管理和低碳材料综合解决方案展开战略合作,协助客户实现可持续发展目标。

另外,2021年金发科技在行业中首次提出碳战略与碳目标,规划在2030年生产100万吨的绿色塑料,回收100万吨的废塑料,生产100万吨的再生塑料。

报告还显示,2004年至2022年,公司累计向全球提供170多万吨环保高性能再生塑料。累计减少煤炭使用238万吨,减少碳排216万吨,减少用电79亿千瓦时,减少石油使用874万吨,减少用水11334万吨。

在碳排放当量方面,依据ISO14064-1:2018的标准,经第三方核验,公司2022年度合计有约40.18万吨的二氧化碳排放当量。分别来看,报告期内,直接温室气体排放量(类别一)37085.07吨二氧化碳当量,占比9.2 % ;间接温室气体排放量 364759.21吨二氧化碳当量,占比90.8 %,其中类别二占比82.3%,类别三占比8.5%。

ESG助力企业可持续发展,ESG投资市场关注度升温

自2018年A股正式被纳入MSCI指数以来,相关政府管理机构和金融机构出台了多项针对企业ESG信息披露等方面的管理要求。

近年来,国内ESG的发展也经历了很多变化,第一个就是ESG的信披标准和评分规则的初步统一,还有一个就是以碳关税为主的新税种出现,其中以欧盟、美国为企业最大的出海市场来看,他们在2024年—2025年会对七到八个重点的污染行业开始形成明确的碳关税的征收,通过ESG报告的披露,可以帮助企业提前在这方面做准备,为公司降低成本和运营风险。

数据显示,目前A股已有1700多家上市公司单独编制发布了2022年ESG相关报告,占到了上市公司总数量的三分之一,而据此前媒体报道,为引导上市公司践行可持续发展理念,沪深交易所也正在结合我国国情和上市公司实际情况,研究制定上市公司可持续发展信息披露指引,国资委也要求,央企控股上市公司到2023年全部要披露ESG专项报告。

为何越来越多的上市公司选择主动发布ESG报告?为何ESG报告越来越被重视?这与新产生的ESG投资理念有很大关系。注册制下,上市公司越来越多,公司对外价值传播愈加重要,在以财务信息为核心要素的传统信息披露内容下,内容固化而且有财务造假风险,增加非财务指标ESG内容的传播可以为公司价值大大加分,尤其是对于全球视野的机构投资者来说。

论坛上,中信证券数据科技&ESG研究首席分析师张若海表示,过去三年,在国内整个二级市场投资收益率大幅波动的背景下,ESG产品的存续规模的增长受限,但产品的整体数量保持了稳定的增长。虽然短期看ESG因子提供的正收益不明显,但是长期看,专业投资机构还是认可ESG理念对投资产品的有效赋能。特别随着全球ESG信披标准确立,国内上市公司的信披覆盖率和信披质量有望再次实现大幅提升,从ESG视角分析公司的有效性也有望同步增强。中国企业如果逐渐在ESG披露上能够做到治理为本,中短期看,未来两到三年公司的业务将率先受益,中长期看,后期公司在资本市场将逐步受益。(文/张毅)

关键词:

首页

首页

营业执照公示信息

营业执照公示信息