空气悬架过去多配置于70万元以上车型,对汽车的操控性、舒适性提升明显。自主品牌高端化开始推动空气悬架配置下探,我们预计2025年有望渗透至25万元车型,国内/全球行业空间有望达到315/765亿元,5年CAGR在50%以上。当前自主供应商开始在空气悬架核心零部件实现突破,重点推荐保隆科技、中鼎股份,建议关注天润工业。

▍自主品牌高端化趋势推动空气悬架配置下探。

过去空气悬架主要配置于奔驰、宝马等豪华外资品牌的高端车型,能够显著提升操控性、舒适性,标配车型价格在70万以上。国内自主品牌高端车型主打“性价比”,开始推动空气悬架配置下探:蔚来汽车全系车型均配置空气悬架,最低价格下探至39万,传统车厂吉利的高端品牌极氪001配置空气悬架车型价格下探至31万,红旗E-HS9、东风岚图FREE、长城X炮、坦克700/800等车型也计划搭载空气悬架配置。我们预计未来更多自主品牌的高端车型也将跟进这一配置,空气悬架行业有望迎来爆发。

▍空气悬架2025年国内/全球有望达到319/765亿元,5年CAGR达50%以上。

空悬系统是以空气弹簧为主要弹性元件的主动悬架,它可以调节底盘高度、车身倾斜度和减振阻尼系数等,显著提升驾驶体验和乘坐舒适性。考虑到主机厂自主集成空气悬架系统,供应商国产化降本,空气悬架总体单车价值量2025年有望降至8500元。空气悬架预计开始渗透到25万元车型,国内/全球渗透率有望提升至15%/12%,对应市场规模达319/765亿元,5年CARG为51%/53%。2030年空气悬架国内/全球渗透率有望提升至20%/18%,对应市场规模为405亿/1080亿元。

▍自主供应商发力,突破空悬核心部件。

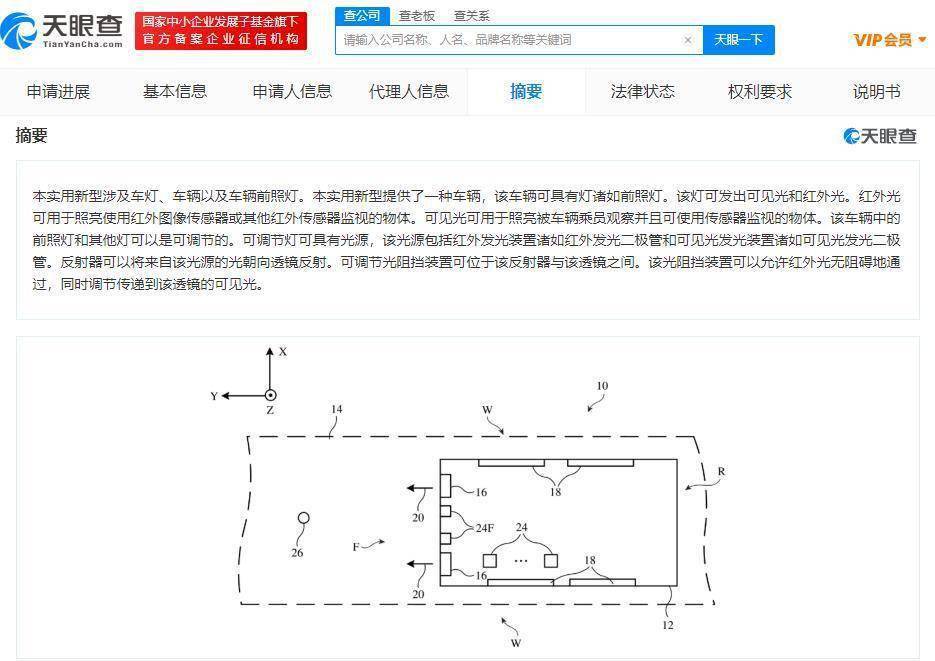

空气悬架系统主要由空气供给单元(空气压缩机、空气存储罐、阀等)、空气弹簧、减振器、以及控制单元和传感器等部件组成,其中空气供给单元和空气弹簧的单车价值量占总体的50%以上,且在产品设计和加工,以及材料的选择上具有高的技术壁垒。过去主机厂主要是采购空悬总成为主,市场上由大陆、威伯科等全球龙头主导。但随着自主主机厂逐渐转向自主集成,分拆定点,供应链国产化降本,自主供应商有望在核心元器件实现多点突破。中鼎股份收购AMK,聚焦空气供给单元,斩获蔚来、东风以及国内多个头部品牌定点,且产品有望扩展到空气弹簧等其他空悬分拆产品。保隆科技在空气弹簧和减振器方面定点落地,获得商用车和蔚来ET7等乘用车定点。

▍风险因素:

汽车行业景气度下行,空悬推广不及预期,空悬技术国产化落地不及预期。

▍投资策略:

自主品牌高端化开始推动空气悬架配置下探,我们预计2025年有望渗透至25万元车型,国内/全球市场规模达319/765亿元,5年CARG超过50%。自主供应商开始在空气悬架核心零部件实现突破,重点推荐配套空气供给单元的中鼎股份、配套空气弹簧的保隆科技,建议关注天润工业。

首页

首页

营业执照公示信息

营业执照公示信息