“我以前在国有银行定存利息很高的,5年能达到4.26%,存50万到期利息有10万多,算下来每个月收入都有1600多块,不知道为什么现在买不到了。”储户黄女士表示。

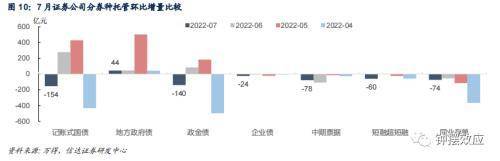

思维百科查阅资料发现,这是由于今年4月份以来,我国央行指导利率自律机制建立了存款利率市场化调整机制,监管机构鼓励自律机制成员银行参考以10年期国债收益率为代表的债券市场利率,和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平,因此我国国有银行和股份制银行纷纷下调定期存款利率,不少银行甚至出现存款利率“倒挂”的现象,其中,国有大行的3年期和5年期定期存款利率均稳定在2.75%,三年期大额存单利率在3.25%左右。

从宏观经济而言,存款利率对整个金融体系有着巨大影响。因存款是中国居民最主要的理财手段之一,降低存款利率有利于引导居民降低储蓄,鼓励消费,同时还能降低银行负债成本,引导融资成本的下降,从而降低实体经济融资成本。

不过,在国有银行和股份制银行纷纷下调利率时,城商行、农商行等区域性中小银行利率却“背道而驰”,存款利率高于全国性商业银行,大额存单利率超过4%,例如,成都农商行和绵阳市商业银行的5年期大额存单利率就为4.05%。

从市场反应来看,虽然中小银行的高利率让人怦然心动,但在河南村镇银行取款难事件之后,不少储户还是对中小银行存款的安全性有所质疑。因此,一些信用良好的大型银行的大额存单仍然更受欢迎,其中,四大行的大额存单更是“一单难求”。

对此业内人士认为,吸收存款是银行的立行之本,客户选择存款的银行,利率高低并非唯一决定因素,因疫情的不确定性,如今定期存款对于客户来说并没有足够的吸引力,存款的年限越长,意味着风险越大,客户也就越看重银行的公信力,近年来,中小银行高息揽储难以为继,效果可能无法达到预期。

关键词: 国有银行和股份制银行 国有银行 股份制银行 定期存款利率

首页

首页

营业执照公示信息

营业执照公示信息