需求恢复滞后,动能有待提振

投资要点

核心观点:

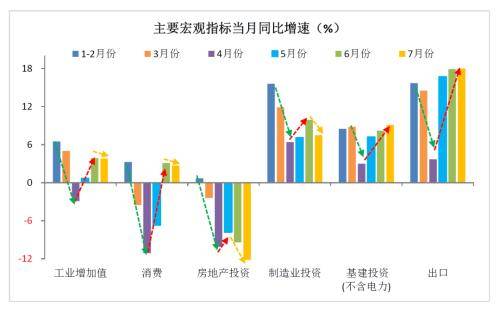

受国内疫情多发散发、市场需求恢复滞后、高温多雨天气等因素影响, 7月份供需两端主要指标走低,经济恢复势头边际放缓。结构上,基建投资成为稳增长主力,但地产和消费需求恢复滞后,对经济拖累明显,且对生产端制约显现。随着宏观政策积极作为扩大需求,经济回升基础有望得到巩固,预计下半年GDP增长5.0%左右,全年约增长4.0%,全年“U”型复苏进一步确认。

摘要:

>>工业增加值:弱需求、高库存和高温天气,共致生产重新回落。7月份规模以上工业增加值同比增长3.8%,较6月回落0.1个百分点。原因有四:一是7月份以来多地出现散发疫情,加上南方地区高温天气,对工业生产活动造成了一些不利影响;二是房地产投资和消费需求持续疲弱,制造业投资需求边际放缓,需求不足对生产的制约显现;三是工业企业已进入新一轮去库存周期,也对工业生产持续形成拖累;四是分行业看,7月份上游原材料制造业增加值降幅较上月扩大1.4个百分点,是工业生产回落的主因。

>>国内生产总值(GDP):预计下半年GDP增长5.0%左右,全年约增长4.0%。一是投资尤其是基建投资成为稳增长主力。预计基建投资增速将继续回升,三季度破10%,全年中枢在9%左右;房地产市场正在筑底阶段,增速继续下降概率偏大,但年内有望实现“软着陆”,全年增速为负;制造业全年动能或平稳,增速中枢在6%左右。二是消费拖累增长明显。受居民就业增收困难、储蓄意愿上升、消费场景受限等因素影响,乐观估计全年社零约增长0-2%。三是出口稳中趋缓。受外需支撑减弱拖累,下行难以避免,但年内出口份额仍有韧性,预计全年中枢在8%左右。

>>消费:汽车和部分非必需品拖累消费放缓,乐观估计全年社零或增长0-2%。7月份社零同比增长2.7%,较上月回落0.4个百分点,其中限额以上商品零售增速较上月回落1.3个百分点,是社零增速放缓的主因。从商品种类看:受促消费政策效果边际减弱和油价下跌等影响,限额以上汽车和石油及制品类商品零售额合计拉低社零增速0.4个百分点,拖累最为显著;同时受居民消费能力和消费意愿下降拖累,缩减通讯器材、日用品、化妆品等非必需消费品开支,也是社零放缓的重要原因;此外房地产下游居住类商品销售低迷、基本生活类商品增速放缓,也不利于消费改善。

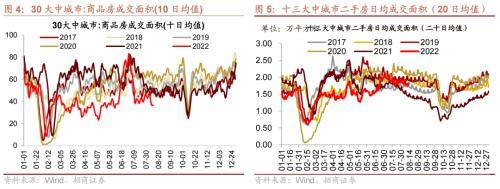

>>投资:地产拖累加重,整体增速回落。7月份固定资产投资环比增速大幅回落,且低于历史同期,表明投资动能出现放缓。一是制造业累计增速较上月回落0.5个百分点,其中中下游投资受需求不足和预期转差影响,放缓较多,成为主要拖累因素。二是基建投资累计增速较上月加快0.3个百分点,稳增长作用进一步增强。预计受益于资金和项目支持,下半年基建投资增速继续回升可期,三季度增速或破10%。三是房地产市场呈现下行态势,整体处于筑底阶段,反复脆弱特征明显,短期投资增速降幅扩大概率偏高,但“因城施策”逐步显效,年内有望实现“软着陆”。

首页

首页

营业执照公示信息

营业执照公示信息