本周权益市场延续小盘风格。7月主流机构依然对转债性价比有疑虑、游资属性投资者持续积极参与。公募基金持有上交所转债规模环比仍增加,但低于上交所转债总规模增速;持有规模增速较快的投资者主要为RQFII、企业年金、自然人和私募基金等;交易方面,各类投资者7月交易额降幅明显,降幅最大的主要是自然人、私募基金和一般机构,炒作情绪降温。

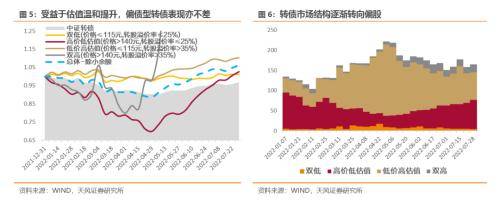

近期转债市场的风格特征比较明显:低评级、低余额、正股小市值、高价、低溢价率标的平均表现相对占优,总体来看可概括为“炒小炒差”、偏股胜于偏债。这类行情与权益市场小盘风格有一定联系,同时股市7月以来虽有调整,但整体颇有韧性,为转债偏股型风格占优提供基础。

行业方面,高景气度赛道波动有所加剧,部分基本面未现明显改善的行业出现异动。一方面,新能源车相关标的持续景气,而光伏行业部分头部企业波动增大、海风博弈需求超预期;另一方面,虽然地产侧与线下消费未现加速修复预期,但近期纺服、家电等行业时有异动,部分消费电子、半导体标的行情或也可归因于预先博弈。与5-6月主要交易复苏相比,8月起整个三季度面临的预期压力可能更大,建议思路更为均衡,莫侧重单一行业逻辑,个券确定性可能优于配置思路。

2022年7月天风转债基本面组合上涨4.65%,同期中证转债指数涨1.03%,基本面组合“三连胜”。市场回调期间组合风险通常更大,本月战胜指数更显可贵。“穷则生变”逻辑或由市场演绎至个券,在三季度不确定性仍较高的环境下,建议转向均衡,而均衡不代表低弹性,关注中小绩优股。2022年8月基本面组合为:华翔、牧原、明泰、华兴、润建、科伦、福能、金禾、盛虹、苏行。

策略方面,考虑几个层面:

景气赛道股有望随权益情绪回暖而反弹。新能源、电子等板块中长期供求格局未改变,短期内成长赛道或因权益情绪回暖而有良好表现,中期视角下需关注历史估值水平,谨慎判断向上空间。

市场转暖背景下,有自身反转逻辑的行业或仍有机会。多个行业困境反转逻辑有望迎来戴维斯双击,例如国内疫情阶段性好转后日常消费及消费电子反转预期、猪周期持续博弈、造纸行业成本高位震荡后回落预期等。

由于景气赛道波动加大、非景气行业复苏基础不牢、小票行情再现,建议适当重视个券而非行业逻辑,预期差博弈可能比“景气-持有”更有效。

建议关注华翔、牧原、明泰、金禾、润建、盛虹、科伦、福能、华兴、苏行等相关标的。

风险提示:新冠疫情风险;海外紧缩超预期风险;欧、亚地缘政治风险;宽松政策效果不及预期风险;主体信用和舞弊等风险。

1.可 转 债 市 场 点 评

本周权益市场延续小盘风格。上证指数、沪深300分别跌0.51%、1.61%,中证500、国证2000分别涨0.07%、1.66%、创业板指跌2.44%;万得全A日均成交额环比下降7.0%。转债市场方面,本周中证转债指数受益于小票行情而强于权益市场整体,上涨1.07%,日均成交额环比略增1.0%,变化不大。

7月主流机构依然对转债性价比有疑虑、游资属性投资者持续积极参与。上交所债券市场月报已出:(1)公募基金持有转债规模仍在环比增加(+1.2%),但低于上交所转债总规模增速(+2.4%);(2)持有转债规模增速较快的投资者类型主要为RQFII(+10.7%)、企业年金(+4.6%)、自然人(+4.6%)和私募基金(+4.5%);交易规模方面,各类投资者7月交易额降幅明显,其中降幅最大的主要是自然人(-38.8%)、私募基金(-33.0%)和一般机构(-31.6%),炒作情绪降温。

近期转债市场的风格特征比较明显:低评级、低余额、正股小市值、高价、低溢价率标的平均表现相对占优,总体来看可概括为“炒小炒差”、偏股胜于偏债。 这类行情与权益市场小盘风格有一定联系,同时股市7月以来虽有调整,但整体颇有韧性,为转债偏股型风格占优提供基础。

行业方面,高景气度赛道波动有所加剧,部分基本面未现明显改善的行业出现异动。一方面,新能源车相关标的持续景气,而光伏行业部分头部企业波动增大、海风博弈需求超预期;另一方面,虽然地产侧与线下消费未现加速修复预期,但近期纺服、家电等行业时有异动,部分消费电子、半导体标的行情或也可归因于预先博弈。基本面改变不多,政治局会议强化复苏难提速预期,与5-6月主要交易复苏相比,8月起整个三季度面临的预期压力可能更大,建议思路更为均衡,莫侧重单一行业逻辑,个券确定性可能优于配置思路。

2022年7月天风转债基本面组合上涨4.65%,同期中证转债指数涨1.03%,基本面组合“三连胜”。市场回调期间组合风险通常更大,本月战胜指数更显可贵。组合中涨幅较大标的主要为旺能(+15.26%,主业生活垃圾处理、锂电池回收等)、盛虹(+11.82%,化纤、EVA、AN等)、华翔(+9.10%,家电/工机/汽车零部件等)、润建(+7.89%,通信/信息/能源网络管维)等;表现一般的主要为福能(-6.98%,热电、风电)、通22(-6.57%,多晶硅、光伏电池等)、兴业(-1.84%,全国性股份行)等。

组合超额上涨原因主要为标的兼具行业景气、个券竞争力、业绩稳定性等优势。多数标的可能仍有空间,但 “穷则生变”逻辑或由市场演绎至个券 ,在三季度不确定性仍较高的环境下,建议转向均衡,而均衡不代表低弹性,关注中小绩优股。2022年8月基本面组合为: 华翔、牧原、明泰、华兴、润建、科伦、福能、金禾、盛虹、苏行,具体占比不再列示。建议关注景气强化或经营改善的明泰、科伦和性价比较好的苏行。

首页

首页

营业执照公示信息

营业执照公示信息