预期上修开空间,对后市保持乐观。6月13日我们发布了中期策略观点《预期上修开空间,回调上车选成长》,提出经济预期好转,系统性风险下降,风险偏好从底部回升,不宜再用熊市思维看股票。本轮调整的经济底部与市场估值底部都已经明确,对可预期的风险已经充分的表达在1-4月的市场剧烈调整过程当中。随着国内经济政策和疫情防控政策向积极的方向推进,股票资产的风险补偿进入下降通道。5月信用、生产、出口等多项数据均超预期,地产与消费同比降幅出现了收窄,投资者对经济企稳复苏的信心增强。而另一方面,宏观流动性的极度宽松叠加金融资产荒,市场的无风险利率下降,余额宝7天年化收益率从一季末的1.97%快速下降至1.67%,同期银行理财年化预期收益从3.59%快速下降至2.70%,增量资金入市以及股票买盘极强。后市判断战略乐观,战术上尽管会有阶段性的调整和盘整,我们认为经济预期上修,无风险利率下降,风险偏好底部回升的过程还未结束,积极布局股票资产。

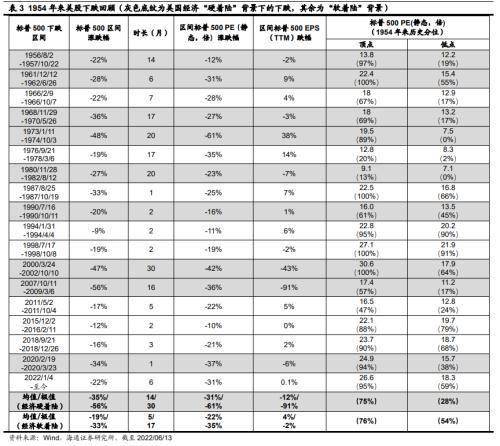

A股资产顺风局,而美国资产正面临逆风局。市场普遍担忧美债利率上升会导致外资流出以及拖累A股,但实际上结果截然不同,5月以来北上资金大幅流入A股755.3亿元,A股与美股走势明显的分化。这一变化的背后一个非常朴素的原因在于,美国处于经济周期放缓+高通胀+金融周期紧缩的逆风局,股债双杀。相反的是,中国正在进入经济周期修复+低通胀+金融周期扩张的顺风局,中国的经济政策与监管环境放松对股票资产更为友好,同时经历一轮广泛且深度的调整A股估值已处于历史低位,中国资产成为当下更优的选择,在我们与海外投资者的沟通中表达了以上的共识。周期相位预期的相对变化令A股具有比较优势。

重视投资风格从业绩确定性转向业绩高增长。1-4月由于投资者担忧经济存在系统性风险,开始厌恶风险,因此投资者更多的选择是把股票换成现金或者高业绩确定性的板块避险。5月上海疫情解封以来,随着经济预期的好转,宏观经济政策更为积极,投资者不再恐慌和厌恶风险,风险评价和风险偏好均出现了正向演进,个股活跃度显著上升,这是一个非常重要的变化,意味着业绩确定性将不再主导股票投资风格。相反的,在经济增长见底、经济预期上修,但实体经济恢复仍较慢的过程之中,受益于政策支持、需求边际改善,尤其是增量经济带来的需求改善弹性更大的成长板块将具有更好的盈利与股价弹性。加之股票市场流动性扩张,我们建议下一阶段更强调结构,积极布局业绩高增长的股票。

行业与投资主题:看好科技成长与消费复苏。经济预期上修,风险评价下降,风险偏好上升,选股重在盈利高增长。推荐:1)高景气成长板块:电动车/光伏/风电/军工/计算机信创/数字产业;2)困境反转:汽车零部件/白酒/生猪/酒店;3)港股科技龙头。此外,个股活跃度提升,重视投资主题:汽车智能化/充换电/新材料/虚拟现实/碳通胀/国企改革等。

关键词: 美国资产 A股资产顺风局 美国资产正面临逆风局 美国资产逆风局

首页

首页

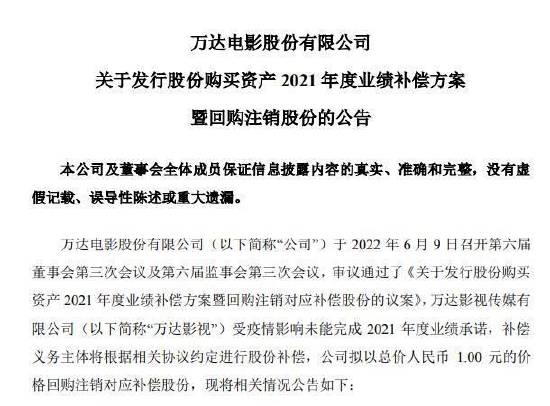

营业执照公示信息

营业执照公示信息