投资要点

本周债市热点 5月银行间超储率远高于市场普遍预期,主要有两个原因:(1)央行在可统计的公开市场操作之外,通过再贷款、再贴现等其他货币工具,投放约5000亿元基础货币。我们认为央行通过非公开市场渠道投放资金,并没有体现出货币政策即将转宽的意图。反而更有可能是在为小微企业,对冲下一阶段可能到来的资金面收紧压力。

(2)央行通过公开招标国库现金定存以外的手段,向商业银行转移了约5800亿元财政存款。从历史上看,当央行将财政存款转移至商业银行1-3个月后,通常会再度回笼财政资金。因此5月份财政存款的大量转移,将意味着未来一个季度财政资金将再度回笼至央行,并对资金面产生不利影响。

本周流动性跟踪 本周央行逆回购额扩大,维稳意图明显,公开市场净投放500亿元。 本周五(6月25日),相较于上周五(6月18日), 银行间质押式回购利率方面,R001下行47.94BP,R007上行51.34BP,R014上行15.59BP。存款类质押式回购利率方面,DR001下行50.40BP,DR007下行0.67BP,DR014上行13.02BP。 SHIBOR利率短下长上。 6月25日,SHIBOR隔夜为1.5500%,下行46.40BP;SHIBOR1周为2.1960%,下行1.00BP;1月期SHIBOR为2.4040%,上行0.60BP;3月期SHIBOR为2.4560%,上行1.20BP。

本周一二级市场 一级市场方面,本周利率债净融资额较上周减少。本周一级市场共发行73支利率债,实际发行总额为2724.40亿元,较上周减少2640.52亿元;总偿还量为1143.34亿元,较上周减少1188.66亿元;净融资额为1581.06亿元,净融资较上周减少1451.86亿元。二级市场方面,利率债招标需求一般,招标倍数普遍在3-7倍之间。国债、国开收益率一致下行。6月25日,1年期国债收益率为2.4437%,较上周五(6月18日)下行8.37BP;10年期国债收益率报3.0827%,下行3.75BP。1年期国开债收益率报2.5122%,较上周五下行4.64BP;10年期国开债收益率报3.4901%,下行2.49BP。

风险提示 新冠疫情变化,货币政策超预期。

报告正文

1、超储率为何意外上行?

事件:根据5月份央行资产负债表数据,估算5月银行间超储率为1.4%,较4月份回升0.2个百分点,远高于市场预期。

解读:5月银行间超储率远高于市场普遍预期,主要有两个原因:

(1)央行在可统计的公开市场操作之外,通过再贷款、再贴现等其他货币工具,投放约5000亿元基础货币。

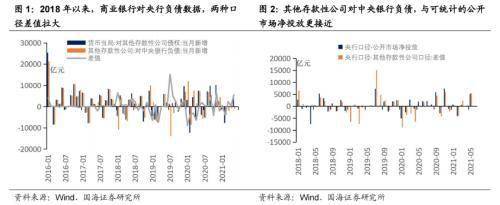

在央行公布的货币当局、及金融机构资产负债表中,有“货币当局:对其他存款性公司债权”、“其他存款性公司:对中央银行负债”两个口径的数据,字面上两者定义应该是一样的,但是实际数据公布不同。特别是2018年以来,两者差值明显拉大。

我们猜测,可能是一些非公开市场货币工具(如再贷款、再贴现、金融救助等),体现在了货币当局报表里,但没有体现在其他存款性公司报表里。也就是说“货币当局:对其他存款性公司债权”是央行对商业银行投放的总口径,而“其他存款性公司:对中央银行负债”与央行公开市场操作(逆回购、MLF、PSL、SLF)净投放更匹配。

假设“央行口径-公开市场净投放”,就是再贷款、再贴现等其他货币工具的计算公式。回溯历史,2020年3月至年底,央行通过再贷款等其他货币工具投放基础货币约1.8万亿元,与央行公布的3轮、共1.8万亿元再贷款、再贴现计划基本匹配。但在2019年,计算得到央行通过该渠道投放基础货币1.1万亿,远超当年央行新增的再贷款额度,特别是2019年7月单月投放约7000亿元,可能与央行对包商银行的金融救助有关。

央行通过非公开市场渠道投放基础货币,理论上应对资金面形成利好。但通过数据对比,我们发现2019年中、2020年,央行通过非公开市场渠道投放资金时,资金利率并没有随之下行,反而上行了。这反映出再贷款等货币工具,更多的起到逆周期调节的作用,在资金面收紧时“精准滴灌”、为小微企业对冲紧缩压力。

对比本轮,我们认为央行通过非公开市场渠道投放资金,并没有体现出货币政策即将转宽的意图。反而更有可能是在为小微企业,对冲下一阶段可能到来的资金面收紧压力。

(2)央行通过公开招标国库现金定存以外的手段,向商业银行转移了约5800亿元财政存款。

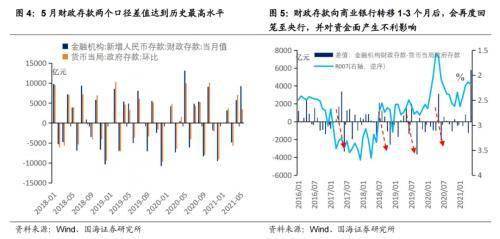

央行资产负债表里,从财政方面直接影响流动性的是“货币当局:政府存款”项的增减。除此之外,“金融机构:财政存款”项目,体现出央行与商业银行持有的财政存款总和。而央行开展国库现金定存,会造成两者出现差值。

但在5月份央行资产负债表中,“货币当局:政府存款”项增加3485亿,“金融机构:财政存款”项目却大增9257亿,两者差值达到约5800亿,为有史以来的最高水平。同时,5月份央行国库现金定存净投放为零。

两个统计口径出现如此大的差值,我们认为,可能是央行通过公开招标以外的其他手段,将财政存款转移至商业银行。而此种投放,会为银行体系补充流动性,数据上看有利于资金利率的下行。

但是从历史上看,当央行将财政存款转移至商业银行1-3个月后,通常会再度回笼财政资金。因此5月份财政存款的大量转移,将意味着未来一个季度财政资金将再度回笼至央行,并对资金面产生不利影响。

2、流动性跟踪

2.1

公开市场操作

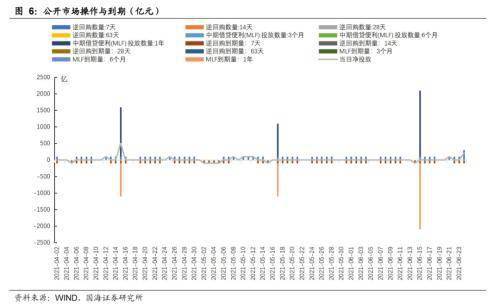

本周央行逆回购额扩大,维稳意图明显,公开市场净投放500亿元。本周央行共投放900亿元7天逆回购。其中周一(6月21日)至周三(6月23日)每天各投放100亿元7天逆回购,周四(6月24日)、周五(6月25日)每天各投放300亿元7天逆回购。周五(6月25日)央行发行50亿元票据互换3个月,发行利率为2.35%,与上期相同。

本周共有400亿元7天逆回购到期,周二(6月22日)至周五(6月25日)每天各到期100亿元,全口径公开市场操作净投放500亿元。下周共有900亿元逆回购、50亿元票据互换3个月到期。

2.2

货币市场利率

银行间资金利率短下长上 。 本周五(6月25日), 相较于上周五(6月18日,下同),银行间质押式回购利率方面,R001下行47.94BP,R007上行51.34BP,R014上行15.59BP。存款类质押式回购利率方面,DR001下行50.40BP,DR007下行0.67BP,DR014上行13.02BP。

SHIBOR利率短下长上。 6月25日,SHIBOR隔夜为1.5500%,下行46.40BP;SHIBOR1周为2.1960%,下行1.00BP;1月期SHIBOR为2.4040%,上行0.60BP;3月期SHIBOR为2.4560%,上行1.20BP。

2.3

同业存单发行

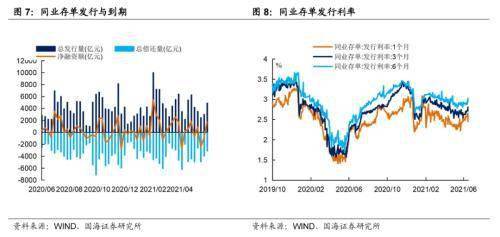

同业存单净偿还额较上周大幅增加。本周同业存单总发行量为4874.4亿元,总偿还量为3093.6亿元,净融资额为1780.8亿元,净融资额较上周增加2746.7亿元。

同业存单发行利率一致上行。 6月25日,1月期品种发行利率为2.6521%,较上周五(6月18日)上行8.84BP;3月期品种利率为2.7117%,上行3.37BP;6月期品种发行利率为2.9373%,上行3.25。

2.4

实体经济流动性

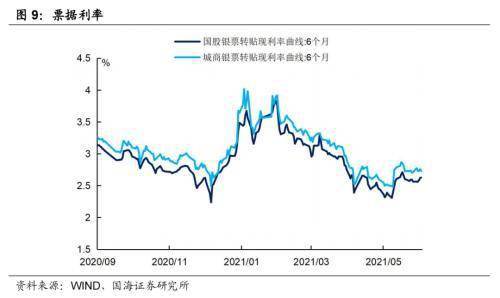

票据转贴利率一致上行。 根据最新数据,截至6月25日,股份行6个月的票据转贴利率为2.6265%,较上周五(6月18日)上行6.41BP。城商行6个月的票据转贴利率2.7284%,较上周五上行1.66BP。

2.5

一周监管动态

3、利率债

3.1

一级市场发行及中标

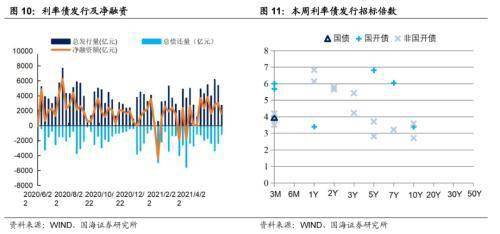

本周利率债净融资额较上周减少。本周一级市场共发行73支利率债,实际发行总额为2724.40亿元,较上周减少2640.52亿元;总偿还量为1143.34亿元,较上周减少1188.66亿元;净融资额为1581.06亿元,净融资较上周减少1451.86亿元。

本周江苏、新疆、福建、西藏、山东、山西、贵州、四川、吉林、湖北十地开展地方债发行工作。江苏发行3支地方债,发行总额为496.38亿元;新疆发行7支地方债,发行总额为194.2亿元;福建发行1支地方债,发行总额为50亿元;西藏发行9支地方债,发行总额为43亿元;山东发行8支地方债,发行总额为167.01亿元;山西发行4支地方债,发行总额为77.24亿元;贵州发行1支地方债,发行总额为49.9353亿元;四川发行1支地方债,发行总额为111.3109亿元;吉林发行6支地方债,发行总额为48.25亿元;湖北发行12支地方债,发行总额为48.17亿元。

3.2

利率债到期收益率

国债收益率一致下行。6月25日,1年期国债收益率为2.4437%,较上周五下行8.37BP;3年期国债收益率为2.7614%,下行7.92BP;5年期国债收益率报2.9506%,下行3.61BP;7年期国债收益率报3.0783%,下行3.26BP;10年期国债收益率报3.0827%,下行3.75BP。

国开债收益率一致下行。 6月25日,1年期国开债收益率报2.5122%,较上周五下行4.64BP;3年期国开债收益率报3.0288%,下行11.00BP;5年期国开债收益率报3.2561%,下行7.42BP;7年期国开债收益率报3.4555%,下行3.26BP;10年期国开债收益率报3.4901%,下行2.49BP。

3.3

利率债利差

各期限利差涨跌不一。 6月25日,与上周五相比,10Y-1Y利差走阔4.62BP,10Y-5Y利差收窄0.14BP,10Y-7Y利差收窄0.49BP。

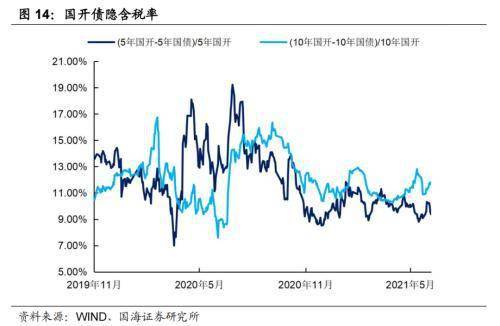

国开债5年期隐含税率收窄,10年期隐含税率走阔。6月25日,5年期国债、国开债利差为30.55BP,5年期国开债隐含税率收窄0.93个百分点。10年期国债、国开债利差为40.74BP,10年期国开债隐含税率走阔0.44个百分点。

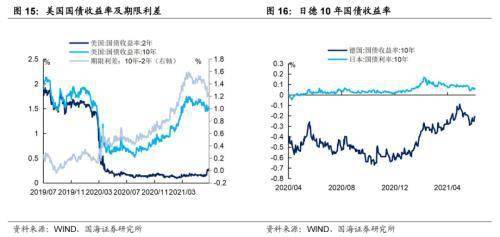

4、海外债市跟踪

美国2年期、10年期国债收益率一致上行。本周五(6月25日),2年期美债收益率为0.28%,较上周五上行2BP;10年期美债收益率为1.54%,较上周五上行9BP;10年期美债与2年期美债利差为126BP,较上周五上行7BP。

日德10年期国债收益率走势分化。 本周四(6月24日),德国10年期国债收益率为-0.21%,较上周五上行4BP;日本10年国债收益率为0.064%,较上周五下行0.2BP。

5、通胀跟踪

蔬菜价格指数涨跌不一。本周五(6月18日),农业部菜篮子批发价格指数收于109.85,较上周五下跌0.81%;本周四(6月24日),山东蔬菜批发价格指数收于98.01,较上周五上涨5.82%。

生猪、猪肉价格均下跌。根据最新数据,6月18日,22个省市生猪平均价为14.13元/千克,较上期(6月11日)下跌9.07%;猪肉平均价为24.72元/千克,较上期下跌7.00%。

商品价格指数,石油期货价格均上涨。 本周五(6月18日) ,南华工业品价格报3139.09点,较上周五上涨3.16%;RJ/CRB商品价格指数收于210.42点,较上周五上涨2.25%;布伦特原油期货结算价报76.18美元,较上周五上涨3.63%;WTI期货结算价报74.05美元,较上周五上涨3.36%。

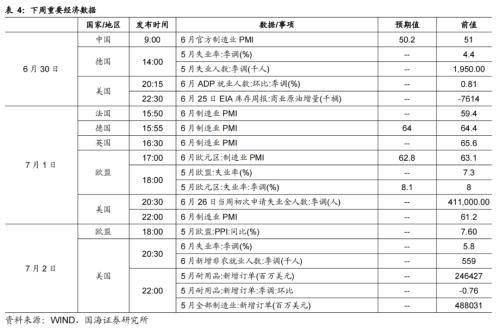

6、下周重要经济数据和事件

风险提示:新冠疫情变化,货币政策超预期。

首页

首页

营业执照公示信息

营业执照公示信息