理财子公司股市开户规则终于落地。

12月6日,中国证券登记结算有限责任公司更新了一版《特殊机构及产品证券账户业务指南》。修订后,银行理财子公司的自营资金可开立证券账户,并可开立相关理财产品证券账户。目前银行理财总规模达30万亿,市场人士惊呼,万亿级别巨量资金入市指日可待?然而真相是这样吗?未必。

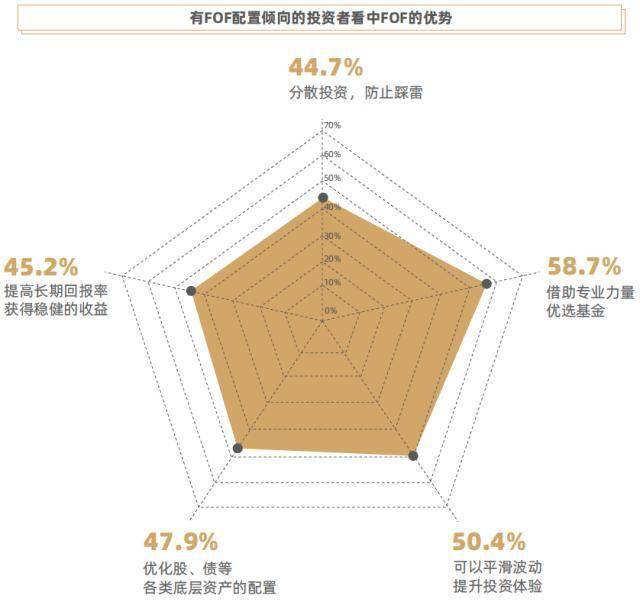

对于当前钟爱“固收+”系列产品的理财子公司而言,由于与公募理财的客户风险偏好不对等,权益类产品配比偏低,加之投研能力培育还在酝酿期,当前直接入市搅动资本市场的比例不高,未来更有可能通过MOM、FOF的形式入市,提高股票资产比重。

为26万亿理财资金入市清障?

兴业研究大类资产配置分析师孔祥对21世纪经济报道表示,目前银行理财规模大约26万亿(剔除保本理财),资管新规之前大约是6%-8%的理财资金通过基金的形式参与到资本市场,但是很多是属于优先级产品、类配资业务,与传统赚取息差的业务有些类似。但是未来的大方向是更多直接参与配置权益类风险资产,承担与收益相匹配的风险。

根据《指南》,商业银行理财子公司因投资范围符合《商业银行理财子公司管理办法》有关规定的,可申请开立证券账户,申请材料参照商业银行证券账户开立申请材料。理财产品账户方面理财子公司发行的在“全国银行业理财信息登记系统”登记的理财产品,即可开立商业银行理财产品证券账户。账户开立需由资产托管人向中国结算申请,临柜或在线申请均可。

这两条为理财子公司自有资金和产品开户开了“绿灯”。其中,自有资金虽然可以投资本公司理财产品,包括股票这一类的标准化资产,但是量还是不会太大。举例而言,工银理财注册资本金160亿元人民币,已经是注册资本最高的理财子公司,但是相对于管理的2.58万亿非保本理财而言还是毛毛雨。另外,对于资管机构而言,自有资金投资权益类资产比重过高,风险收益比算下来也未必划算,一般来说,自有资金除了投固定资产之外,还需要为资管业务扣减资本做准备。

多名机构人士认为,本次修改主要还是为了理财产品资金入市扫清障碍。

其实,为其入市铺路的政策是逐步落地的。在资管新规和理财新规之前,银行理财虽然不得投资于境内二级市场公开交易的股票或与其相关的证券投资基金,但是根据银监会2009年发布的65号文《关于进一步规范商业银行个人理财业务投资管理有关问题的通知》,商业银行的私人银行可以不受钳制,为风险承受能力较强的高资产净值人群提供此项产品。

在2018年4月发布的资管新规之中,明确了公募理财产品可以投资上市交易的股票,但不能投资未上市交易股权,私募理财产品则无上述限制。此外,在货币型和债券型基金之外,银保监会允许公募和私募理财产品投资各类公募证券投资基金。

2018年9月,中证登修订了2018年9月版的《特殊机构及产品证券账户业务指南》,对商业银行理财产品开立账户予以放行。而时隔一年的再度更新,为商业银行理财子公司设立产品账户再度提供便利。

万亿资金支撑股市争议

假使银行理财入市,能否给股市注入强心剂,提供一笔中长期资金支撑?

孔祥表示,目前商业银行理财产品的负债期限平均187天。在资管新规出炉前,银行通过资金池操作来实现资产和久期错配,但这种模式已经宣告结束。未来,由于产品期限越短,获取高收益的难度越高,银行三年期和五年期的产品对居民的吸引力会增加,居民配置意愿更强,的确能够给股市提供一笔中长期资金支持。

随着各项配套政策逐步完善,大有“万亿增量资金入市在即”的普遍市场预期,孔祥表示,非标资产目前占银行理财投向的17%,主要是房地产和平台公司债券,在资产荒的情况下合规资产越来越少,权益类资产可能会相应逐步替代非标中的一部分。如果非标中让渡理财资金总量5个点去配置权益类资产,差不多会形成万亿级别的资金。

此前,6月成立的交银理财总裁金旗表示,“对银行来说,固定收益仍将是一个强项,但权益类投资会边际增加,目前的占比约3%,未来2-3年内可能提升到5%,中长期可能会到10%。”

普益标准研究员吴红丽则表示,目前来看,获批准开业运营的理财子公司数量较少,且所发产品仍然以配置固收类资产为主,根据2019年上半年银行理财半年报,权益类理财产品占全部非保本理财产品存续余额仅为0.32%,按银行理财总规模测算,目前入市资金不足为千亿。即使随着银行理财产品投资范围扩大,权益类资产占比上升,估计入市规模也仅在千亿级别。

根据上述报告,今年上半年银行理财配置权益类资产比重为9.25%,而2018年为9.92,不升反降。不过这部分权益类资产也不全是股票,还有很多是非上市公司股权以及明股实债的部分,真正的股票投资少之又少。

至于银行将如何配置股票资产,孔祥认为主要还是依靠MOM和FOF模式,直投比例较小。“26万亿资金中的1%已经是2000多亿,体量极大,直投股票对专业度要求极高,银行理财的收益波动会面临很大的挑战,因此直投股票并非是主流之选。故而银行理财子公司更倾向于评价优秀的管理人来管理这部分权益类资产。”

而为引入资本市场中长期资金,规范管理人中管理人产品运作,12月6日,证监会正式发布MOM产品的试行指引,从MOM产品定义及运作模式、 参与主体职责等多方面进行明确。除了券商、公募基金、期货公司之外,银行理财也有望乘其东风。

首页

首页

营业执照公示信息

营业执照公示信息