蕉下能把一把伞卖到295元,但过去三年利润率不足6%。

10月10日,蕉下更新了招股书,继续推进在港交所上市。

(资料图)

(资料图)

以一把防晒伞发家的新消费品牌代表,有极高的粉丝复购率,也会被许多人质疑高价、智商税。我们尝试通过数据对比来描绘它的部分特征。

一把伞卖两三百,为什么难赚钱?

以主要产品伞具为例,一把蕉下畅销防晒伞售价在137-295元之间,与老品牌天堂伞对比,其定价高不少,天堂伞主流产品售价在100元以下,高端品也多在189元以下。与新兴品牌对比,蕉下稍贵于VVC(128-178元),但低于另一新品牌Ohsunny(218-248元)。

能让姑娘们愿意花上两三百买把伞,蕉下的业绩增长显著,但却过去3年赚的不多。

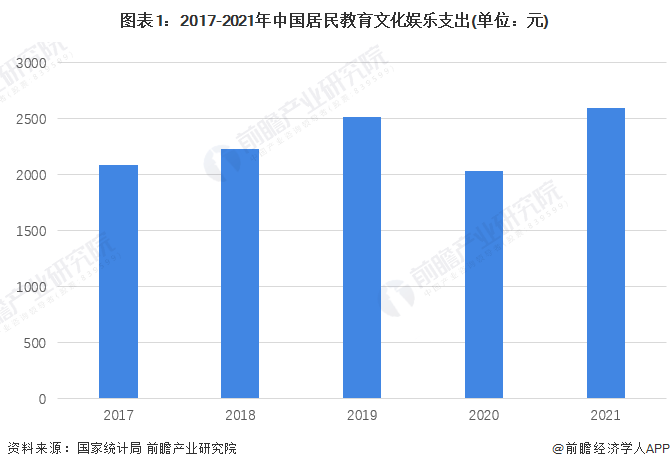

2019-2021年蕉下营业收入分别3.85亿、7.94亿、24.07亿,复合年均增长率高达150%。这三年调整后的净利润分别为1968万、3941万、1.36亿元,净利润率分别为5.1%、5.0%、5.6%。

意味着卖出一把295元的伞,蕉下能有17元入袋。

原因是作为新品牌,蕉下营销、销售费用投入惊人。2019-2021年销售费用分别为1.2亿、3.2亿、11.04亿元,其中广告及营销开支分别0.4亿、1.2亿、5.9亿元。2021年公司销售费用率到达顶峰,高达45.86%(其中广告及营销费用率为24.4%),这在行业内处于很高水平。

对比同行两家“大户”安踏、迅销(优衣库)来判断:2021年和2022年上半年,安踏的销售费用率是33%-36%左右;近两年迅销的销售与管理合计的费用率在38%-39%。

这两家每卖出300元的产品,分别能有50元和35元入袋,比蕉下的17元高不少。

蕉下意识到了问题,临近上市的2022年上半年节流,销售费用开支为7.25亿元,占收入的比例为32.8%,相比去年的46%大为降低,差不多是行业通行水平了;其中广告及营销费用骤降,占收入比仅有11.9%,相比去年砍半了。上半年公司收入达到22.11亿元,有追平去年全年的势头,同时净利润猛增到4.03亿元(调整后)。经营利润率从6%左右大涨到19%。

钱花在了哪儿了?

蕉下的这些销售费用都花在哪?以今年上半年经过“节流”改造的报表来看,每100元的产品,广告花费12元,给电商平台的服务费近10元,物流4元,雇员福利和人员成本5元多,其他还一些差旅、折旧等,合计花费接近33元。

蕉下在微博、小红书等渠道大量内容营销,通过直播、KOL种草、测评、软文的组合打法,直接转换成销售额。小红书上,蕉下有关的日记6万+篇,和注重种草的美妆品类相近(花西子5万+),而天堂伞只有区区1900篇。

从迪丽热巴等一众明星开始,蕉下痴迷于KOL,招股说明书中专门做了统计:199位百万粉丝KOL带来的45亿浏览量。2021年,蕉下与超过597个KOL合作,也专门统计了粉丝数据,指出这些人在社交媒体有约“14亿关注者”——这几乎一个与中国人口同规模的数据。

最近两年,蕉下与李佳琦多有合作,合作标的从防晒用品扩展到服装鞋帽等新品类。2021年春夏,蕉下出现在李佳琦直播间11次。招股书中,蕉下统计了首位“关键领袖”为公司奉献的销售,没有点名,但猜测大概率就是李佳琦。2021年与2022年上半年,这位“关键领袖”贡献了1.19亿和1.17亿元,占同期总收入的5%和5.3%。

2022年李佳琦的直播停顿了数月,对于依附于此的新品牌来说,未来销售徒增不确定性。

花钱之处,除了在全平台种草、与KOL合作,蕉下还与热门影视IP合作,推出影视剧联名款情侣防晒伞,实现引流、商业化。

当下对蕉下的质疑中,费用问题是一个关键点。上一个在天猫平台通过KOL加持而爆红、并走向上市的品牌是完美日记。在60%以上销售费用率压力下,目前还在关店、亏损中挣扎,股价从20美元到1美元过程中,多数市值身价已经无声消散。

蕉下做对了什么?

在一个高度分散且薄利的市场,找准定位、满足细分需求,迅速成长。

国内伞具生产集中浙江、福建等地,市场集中度很低,缺乏中高端品牌。生产伞具的企业有数千家,但年产值过亿的企业只有31家,产值超过500万元的也仅有200家左右,行业前四的市场份额也只有10%左右。国内鞋服市场也很分散,2021年前20大鞋服品牌总零售额规模占比仅15%。

2013年,蕉下推出双层小黑伞,精耕防晒赛道。自2013年在天猫开设店铺后,蕉下还相继在京东、唯品会开店,广泛布局线上渠道,旗舰店精美程度优于同行。

到2021年,国内防晒服饰市场、国内防晒服饰线上市场的前五位份额分别为15%、20%,蕉下占比为5%、12.9%。它在细分市场摆脱了同质化竞争,在高成长的差异化赛道站稳了。

公司创始团队、管理层平均年龄不到40岁,创始人马龙和林泽都是连续创业者,合作超过10年;管理团队有消费品和互联网行业双重经验。控股股东持股比例高,创始人兼CEO马龙夫妇持有32.68%的股权;联合创始人兼总裁林泽夫妇共持有32.26%的股权。知名私募Sequoia Capital、蜂巧资本分别持股19.37%、6.96%。

和优衣库类似,蕉下以轻资产模式运行,这是资本市场更青睐的模式。

目前公司产品制造交由上游OEM厂商,蕉下负责研发、设计、质控。公司的物流、仓储等也是交由专业服务供应商。在渠道方面,公司采用以DTC(Direct to Customer直接面向消费者销售)为主导,通过线上店铺、电商平台和零售门店触达消费者。

蕉下的销售渠道的“高速公路”修通以后,跑起了更多车(产品),如今产品包括伞具、服装、配饰、 鞋履等,防晒、非防晒产品收入差不多是8:2。以2022年上半年数据为例,服装、伞具、 帽子、配饰的营收占比分别为36%、12%、23%、27%。

毛利率来看,帽子、伞具和配饰的毛利率都高于60%,服装最低,不足54%。这一毛利率大抵符合行业水平,与安踏(55%)接近,但低于FILA品牌(69%)的水平。

蕉下让同行羡慕的还有一点,DTC模式,过去数年大家都在改革渠道、提升DTC占比,来获得相对较高的毛利率。蕉下近年来DTC收入占比基本维持在80%以上,而其他服饰知名品牌占比多在50%以下。

关键词: 蕉下IPO种草易

首页

首页

营业执照公示信息

营业执照公示信息