作者 | 郭可心

来源 | 产业科技

(相关资料图)

(相关资料图)

AI赛道可能又迎来一家亏损的上市公司。

近日,人工智能独角兽思必驰科技股份有限公司(以下简称“思必驰”)在科创板递交招股书,阿里、深创投等知名机构均为思必驰股东,本次冲击上市思必驰强大的股东阵容也成为一大亮点。

募资用于科研。招股书显示,思必驰此次拟募集资金10.33亿元,主要用于全链路对话式AI平台建设及行业应用解决方案项目、面向物联网的智能终端建设项目和研发中心建设项目。

思必驰的核心成员高始兴、俞凯和林远东均毕业于英国剑桥大学。作为一家专注于对话式人工智能平台的科技公司,思必驰依托自主研发的全链路智能对话系统定制开发平台DUI平台,向用户提供“云+芯”一体化解决方案。

发展困难重重。思必驰虽有资本和科研人才双重加持,但仍有人工智能赛道高科研投入低回报的痛点,成立至今尚未实现盈利。思必驰也在招股书中提到,上市后可能无法立刻向股东分红,这也可能导致投资者用脚投票。

行业普遍困境之外,处于成长阶段的思必驰还承担着高昂的销售费用、管理费用。如今行业还没有迎来春天,思必驰还需要思考应用落地问题,以及如何尽快跑通盈利。

上市回血只能给思必驰短暂的喘息时间,真正的考验才刚刚开始。前有商汤科技、云从科技估值缩水,后有容联云上市一年收退市警告,AI企业在应用落地和资本市场两端,被亏损主命题深套。

增速放缓,缺口扩大

营收增速大幅下滑。2019-2021年,思必驰营收分别为1.15亿、2.37亿和3.07亿,2020年营收增速为106.36%,到了2021年则下滑至29.87%。

尚未实现盈利,亏损缺口有扩大趋势。报告期内,思必驰净亏损分别为2.83亿、2.15亿和3.35亿,占总营收的246.08%、90.72%和109.12%。截至2021年底,思必驰还存在4.09亿未弥补亏损,可能对未来盈利质量造成不利影响。

短期内很难扭亏。思必驰认为,未来市场将面临激烈竞争,且很可能造成其产品价格下降、下游行业需求放缓等不利影响,因此公司可能短期无法盈利,未弥补亏损也将持续扩大。

资金链承压。报告期内,思必驰经营活动产生的现金流量净额分别为-2.06亿、-2.11亿和-2.63亿元,至今未能由负转正。

思必驰业务主要由智能人机交互软件产品、软硬一体化人工智能产品、对话式人工智能技术服务构成,其中对话式人工智能技术服务又分为技术授权服务和定制开发服务。2021年,各大类收入分别为6473万、1.01亿和1.41亿。

硬件业务成为发力点。2019年思必驰对话式人工智能技术服务板块收入占总营收的77%,到了2021年则下降到45.94%。受2019年思必驰实行的软硬一体化产品战略影响,该模块收入从19.27%上升至33%。

当业务重心向硬件扩散时,思必驰毛利率也随之下降。根据招股书,思必驰主营业务毛利率分别为72.17%、69.74%和58.15%,与赛道内上市公司毛利率基本持平。对于毛利率下滑,思必驰称原因为产品结构变化,毛利率较低业务占比增加。

科研投入也拉低毛利率。招股书显示,2019-2021年,思必驰研发投入1.99亿、2.04亿和2.87亿,占营收总额的246.08%、90.72%和109.12%,均高于总营业额。随着科研投入继续增加,思必驰成本压力也将继续上升。

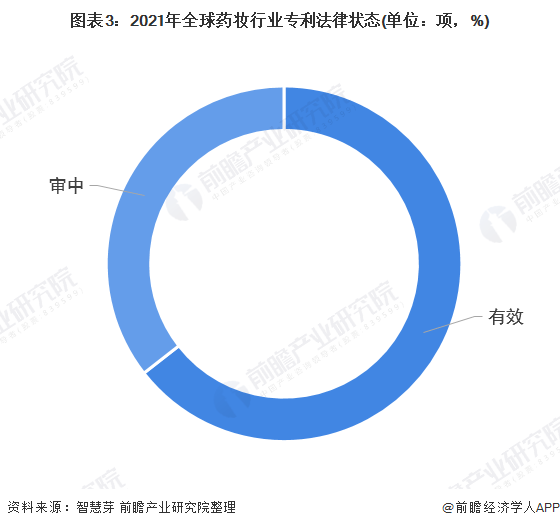

一人掌握近半数专利。截至2021年底,思必驰在全球共拥有专利360项,其中210项发明专利,64项外观专利。全部专利中,副总裁俞凯拥有专利数量166项,公司内占比最高。

值得注意的是,阿里巴巴、联想之星等大股东在2020年均对思必驰进行减持,同年还曾出现过估值下滑。

护城河尚浅

人工智能赛道里,思必驰过得并不轻松。

玩家之间竞争激烈。2021年,同在人工智能语音领域的寒武纪营收为7.21亿,虹软科技营收5.73亿,云从科技营收10.76亿,规模、体量均大于思必驰。

除了这些实力强劲的AI企业,思必驰还需要和科大讯飞等AI硬件玩家抢夺市场。思必驰也在招股书中谈到,竞争加剧可能导致公司产品价格、利润率或市场占有率有下降的风险。

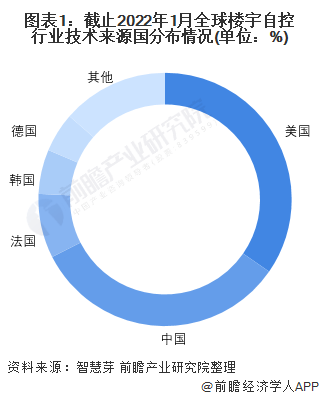

应用场景重合度高。思必驰在人工智能产业链中处于基础层和技术层,共涉及数据资源、智能硬件和云服务、自然语音处理、语音信号处理和语音合成等技术,应用场景集中在智能家电、智能汽车、消费电子等物联网领域。

同赛道内,科大讯飞场景主要集中在教育、医疗、智能办公、智慧城市等领域,虹软科技则覆盖智能手机、智能汽车等智能设备领域,均与思必驰有不同程度重合。商汤科技、云从科技等AI头部企业,也对思必驰的场景端造成切口。

人工智能的“最后一公里”难落地。要实现算法技术和实际需求结合,思必驰们还需要解决智能语音行业定制化程度高、规模化速度慢,及商业化落地速度慢等难题。智能语音从诞生到进入商用阶段用了近70年,在通用场景之外,一些复杂细分的垂类场景,规模化落地尚需时间。

面临合规风险。今年315晚会上,央视曝光容联云旗下子公司抓取网上数据,向用户拨打推销电话、骚扰电话等现象,引发用户对个人信息安全的关注。显然,同样向B端和C端提供软硬件服务的思必驰也面临同样的困境。

AI行业是典型的数据密集型行业,数据安全和隐私保护监管趋严,为AI参与者带来一定挑战。尤其是数据采集、应用的监管政策收紧,个人信息保护法、互联网信息服务管理办法和数据安全法等法规出台,企业对用户数据的收集和使用、保存将面临更严格的限制,这进一步增加了思必驰的经营风险。

具体到企业经营,思必驰管理、销售费用处于业内较高水平。剔除股份支付费用后,思必驰2021年销售费用率为47.16%,高于上市公司云从科技的26.05%;管理费用率为33.63%,同样高于云从科技的13.8%。

未来,为了提升品牌影响力,思必驰必然还会加大销售费用,如何保持收支平衡,是思必驰待解难题。关于费用占比偏高,思必驰认为原因是公司业务规模尚处于快速发展期,营业收入的绝对规模较多数同行业可比公司相对较低。至于何时进入发展成熟期,思必驰并未明确回答。

思必驰人才结构存在缺陷。截至2021年底,思必驰共有720名研发人员,占员工总数的73.4%。研发人员占比虽然较高,但从整体人员构成看,思必驰本科生占比超60%,博士仅有16人,占比1.63%。

由于思必驰未在招股书透露研发人员学历构成,不妨假设思必驰所有硕士和博士员工均为科研成员,二者共计247人。推算可知,其占总科研人员比例为34.3%。同理,云从科技共有575名研发人员,硕士和博士共计231人,硕博占比达40.17%。

高精尖研究人员储备数量,是衡量人工智能企业研发能力的重要指标,俞凯也曾在采访中肯定了拥有一支语音基础研究团队的重要性。实际上,对比商汤科技、云从科技等头部AI企业,思必驰的高端研发人员占比较小,数量存在劣势。

面对行业亏损常态,思必驰的护城河尚浅,如果不能保持较高速度的营收增长,实现以量抵亏,卡稳市占率,路就会越走越窄。

首页

首页

营业执照公示信息

营业执照公示信息