·三轮消费行情的宏观共性:经济企稳+需求修复。经济增速上升是复苏的信号,PPI-CPI剪刀差收敛隐含了上下游利润再分配的优化。1)2009.9-2010.9:“四万亿”稳增长刺激见效,需求回暖推动PPI与CPI双升。2009年周期股行情结束后消费接棒,各细分行业普涨。促消费推动汽车领涨,食品饮料表现不俗。2)2016.7-2018.1:供给侧改革推动下,上游通缩缓解,GDP增速触底回升。2015年创业板牛市结束后市场剧震,消费股接棒成长股,但其中仅深度受益消费升级的白酒、家电白马表现突出。3)2019.3-2021.1:中美贸易摩擦缓和+疫情防控复苏优势,消费股凭借盈利确定性优势承接了充裕的流动性。

·消费股超额收益的股票定价来源:盈利增速占优和确定性溢价。1)盈利是股票定价模型中最核心的因素,盈利增速占优是消费股引领风格切换的主要原因。在行情早期,消费股相对周期/成长的盈利增速从落后转为领先。2)较高的盈利稳定性使消费股在大盘震荡期亦可获得一定的相对收益。消费行业ROE相对经济周期波动不敏感,而消费行业年度相对收益与前一年Wind全A振幅的相关系数达41.6%。这意味着,股市剧烈波动之后,市场更愿意给予消费股确定性溢价。

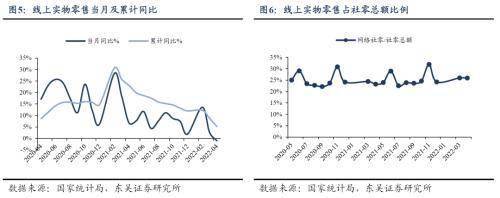

·消费不再那么确定,财务视角看当前行业盈利格局:1)盈利稳定性较为稀缺。从盈利绝对增速看,部分行业尚未从疫情恢复,多数行业当前增收不增利,白酒/乳制品/专营连锁等营收、净利双升。从盈利质量看,白酒/专营连锁/纺织服装行业的ROIC的持续上升,酒店行业ROIC近一年触底回升。2)现金流比率少数改善。以经营活动产生的净现金流与营收比值的同比变化来衡量行业经营业绩的“含金量”,白酒/种植业现金流质量持续提升,酒店及餐饮/一般零售现金流状况显著改善。3)成本承压,毛利率处于低位。PPI持续高企,对中下游行业的成本端形成压力,同时下游消费需求不佳,行业毛利率的大幅下滑,食品/轻工/汽车/消费者服务等行业毛利率均出现整体持续下行。

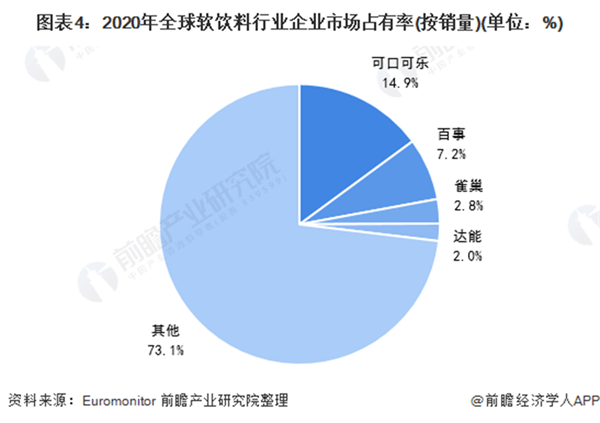

·需求是个弱假设,消费品更应重视供给侧集中度提升带来的龙头竞争优势增厚。疫情以来,消费行业正经历一轮广泛而深刻的供给侧出清,投资者忽视了这一变化,这意味着,“剩者”将在需求回暖的周期中获取更多份额与盈利弹性。1)受疫情及行业自身的影响,主动/被动淘汰驱动消费者服务、农林牧渔行业的集中度显著提升。2)专营连锁(珠宝首饰)、品牌服饰行业国货潮流兴起,头部公司凭借品牌和质量优势加速抢占份额,行业集中度亦迎来上升趋势。

·基于财务视角的选股逻辑:疫后消费复苏是一个慢变量,但对于消费冲击最大、最深的阶段正在过去。中国消费潜力仍然巨大,但是在消费恢复的早期,我们应该优先布局业绩确定性更高、供给侧出现优化的方向:1)盈利确定性强与现金流改善:白酒;2)毛利率承压缓和:汽车、食品;3)供给侧优化,集中度抬升:生猪、消费者服务等。

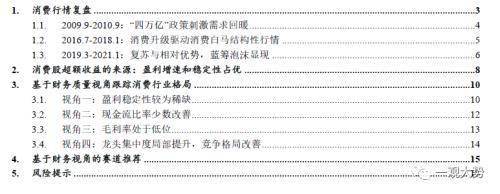

目录

首页

首页

营业执照公示信息

营业执照公示信息