回港是大批在美股上市的中概们的Plan B。

那么问题来了:

香港市场接得住如此多的中概股吗?

回娘家就能享受合理的估值和定价了吗?

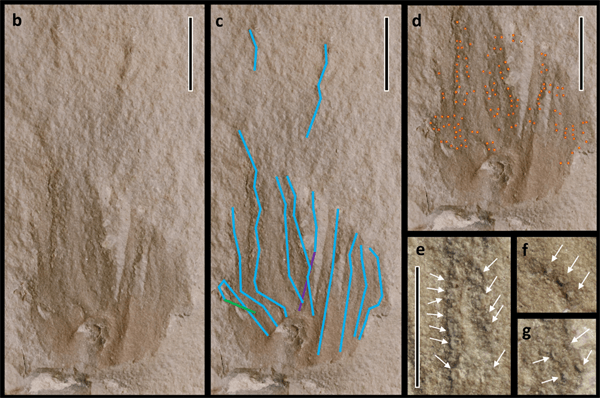

抱着这个疑问,我去找了下港股市场的投资者构成,像这样:

不知是否深受房地产的影响,香港本地投资者的选股偏好跟李黄瓜很像,就爱食利,喜欢盈利稳定、分红可观的传统公司。

而要想分红高,就一定要把估值砸下去,确保买入成本足够低——

所以在港股玩深度价投总是破碎,大陆投资者想的是赚低估合理的均值回归,香港投资者想的是每年分股息。

一边要成长,一边要躺赚,没法往同一个方向使劲。

自己人能否对偏成长逻辑的中概股们达成共识都有很大的不确定性。

把结构问题搞清楚,也能侧面回答港股市场的估值为啥一直如此奇葩。

首先要明白的是,港股市场是我国金融市场对外沟通的重要窗口,也是国际资本市场的一部分。

也就是说,国际资本可以在美股交易中概,也可以自由地来港股交易中概。

而通过上面两张图可以看到,以欧美为主的国际资本在港股市场的交易份额占比相当高。

所以2021年初热炒的南下争夺定价权并不成立,南下高位接筹倒是真的...

··· ···

另一方面,《外国公司问责法》很明显是针对中国的。参考欧美对俄制裁的手段,如果中概股们在美股被禁止交易,那么这些资本很可能也会被禁止来港股交易。

即使假设情况没那么糟糕,以后外资仍能自由地在港股交易中国股票,港股就能享受合理定价吗?

我们知道,房子和股票都是边际定价——即最近的成交情况决定了所有存量资产的价格。只有充裕的流动性才能有效地把价格推高。

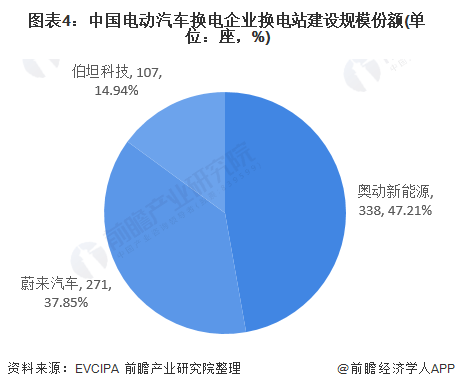

那么问题又来了,流动性恰恰一直都是港股的软肋,像这样:

同一家公司,如果同时在AH两地上市,A股一定溢价,H一定折价。

同理,一家公司同时在港美两地上市,港股一定以美股定价为锚。

这种定价差异的根源就是流动性。

随便举个例子:昨天阿里巴巴在美股的成交金额是港股的2.7倍。

别忘了,稍有经验的人都知道在港股只有大票、明星公司才有相对足够的流动性。

阿里巴巴尚且如此,其它小市值中概们在港股能受到多少关注就可想而知了。

中概现在的尴尬就在于两头嫌弃——

外资不敢买。确实有政策风险,万一未来真的禁止交易了,还得比谁割的快。底层价值观的不同也让他们对滴滴和教培心有余悸。

我们没信心买。受伤太深了,咔咔跌了近80%。有人没钱了,有人一路补成了重仓,总不能all in一个尚有巨大不确定性的品种吧?

P.S. 巴芒组合和达里奥这种人在西方还能公开唱多中国资产的老面孔真不容易,他们不是没压力的。

··· ···

说的差不多了,最后再总结一下:

第一,中国互联、中国互联30、中概互联50的主要成分股基本一致,且绝大部分都在港股二次上市了,还没回来的也会趁着窗口期努力回港,清盘的可能性很小。

第二,港股有限的流动性使得委屈媳妇回娘家也不容易过上好日子。

第三,对丐帮弟子来说,最好的结局还是不脱钩,只有A港美股资金都能买才更容易解套。

第四,有比丐帮还惨的人——

一级市场的天使、VC、PE们,互联网企业的老板和股东们,这些人可能都无法真正实现退出了,一二级市场估值严重倒挂,全部深度套牢。

互联网民工们的package严重缩水了,期权变废纸,很难再听到财富自由的欢呼,福报没了,还是想办法少加点班更实在。

互联网的创业者们忽悠不到钱了,二级市场没法退出,一级市场也得捂紧银根。别想着当风口上的猪了,从地里刨食活下去才是真的。

··· ···

彩蛋:众丐帮弟子集合,抱团取暖!坚持下去就能再见光明顶!

首页

首页