· 这是第4389篇原创首发文章 字数 5k+ ·

· 吴照银 | 文 关注秦朔朋友圈 ID:qspyq2015·

俄罗斯乌克兰战争冲突加剧,原油快速上涨接连突破100美元/桶、110美元/桶,并带动其它大宗商品价格上扬,一个不容忽视的问题即通货膨胀变得越来越突出。

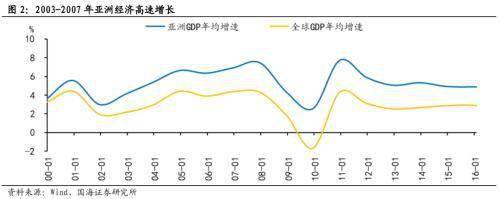

俄乌战争的枪炮打击范围有限,但是由此引发的通货膨胀却是波及全球。过去两年,全球经济最大的风险无疑是新冠疫情。新冠疫情影响到经济运行的方方面面,生产生活都难以正常维持,以至于2020年全球经济增长仅为-3.12%(见图一),创下了多年的新低。

与此相关的全球消费、贸易、工业产出等数据都纷纷下台阶,失业率也出现了快速上升。

| 图一 全球经济增长受新冠影响很大。数据来源:WIND;中航信托

全球各大经济体为应对新冠疫情带来的冲击,普遍采取宽松的货币和财政政策刺激总需求。但由于新冠疫情并不同于经济危机带来的需求下降,熨平经济周期较为有效的财政货币政策应对本轮总需求下降效果并不明显,相反宽货币所带来的负面影响却越来越突出。

比如大量的货币并没有流入实体经济,而是进入资本市场,导致资本市场包括全球的股市、债市、汇市、大宗商品等大幅波动,对投资者冲击很大。更重要的是,大量货币进入到商品流通环节,造成物价普遍的、持续的上涨,形成了一轮影响深远的通货膨胀,这也是新冠疫情留给全球经济的一个重大的后遗症。

随着新冠病毒的毒性变弱,以及全球大面积的接种疫苗和新冠口服药的问世,新冠疫情对生产生活的影响越来越小,新冠疫情本身对整体经济的冲击越来越弱,但是各国为了减少新冠对经济的冲击所采取的宽松政策所带来的负面影响越来越大,也即为化解新冠带来的短痛而产生的长痛已经开始。首当其冲的就是宽松货币带来的通胀影响,事实上全球经济的主要风险正从疫情转移到通胀上,通胀对经济和资本市场的冲击会越来越明显。

创多年纪录的全球通胀已经到来

2021年的全球性的通货膨胀其实已经很严重,大宗商品价格不断上涨,无论是CPI还是PPI都处于历史高位,并且在继续上升,只是去年大家的注意力仍然集中在疫情上,同时美联储一直强调“通胀是暂时的,不久就会下去”,以至于全球投资者没有太多地关注通胀。比如从去年5月份开始,美国的CPI同比数据就在5%以上(见图二),已经超过过去十年高点,而同时PPI同比也已经超过了7%,扣除掉食品和能源的核心CPI同比上升更明显。

美国经济从2021年二季度已经进入到名副其实的通胀阶段,但是当时美国新冠德尔塔病毒扩散,感染人数快速上升,美联储显然更担心经济收缩而避谈通胀。

| 图二 美国通胀水平已经达到1982年以来新高。数据来源:WIND;中航信托

随后第四季度,美国CPI开始超过6%,但是新一轮新冠病毒奥密克戎暴发,美国单日新增感染人数超过50万人,美联储因而继续选择淡化通胀。只是到了2022年1月27日的美联储议息会议,美联储的态度才开始转向鹰派,强调很快会提高利率,而美国1月份的CPI同比已经到了7.5%(尽管美联储1月议息会议召开时CPI值尚未发布)。

市场也从此开始大幅上调美联储2022年的加息次数,从2021年底预期加息3~4次上调到2022年2月预期的7次,其中可能有一次加息50基点。特别是在美国公布了1月份的通胀数据以后,市场关注通胀已经超过了关注新冠疫情。

市场突然如此重视美国的通胀,首先是美国通胀水平已经很高,已经创下40年新高;其次美国通胀后面可能还会进一步升高,并且要延续较长一段时间;第三通胀带来的利率上升、货币收缩更会对全球资本市场带来强烈的冲击。因此投资者越来越重视美国的通胀走势,而要分析通胀就要先从本轮通胀的起因开始。

通胀上升无外乎经济基本面上的总需求快速增长、总供给受到某些因素影响而快速下降、货币供给的快速增加等几个原因。而在过去两年,受新冠疫情冲击的全球经济虽然在逐渐恢复,但远远谈不上强劲增长,并且随时可能出现衰退,因而本轮通胀很明显不是需求端抬升引起的。

供给确实受到疫情的影响而有收缩,特别是一些农矿产品以及一些供应链受到冲击的工业品,但不会引起物价持续的、普遍的上涨,并且供给收缩会随着疫情弱化而减轻,但是全球通胀似乎并不会随着疫情减弱而下行,反而还在上行,那么本轮通胀的主要原因更可能是由于货币超发。

事实上,美国自2020年3月爆发新冠疫情之后,其货币供给一直维持着历史罕见的高增长水平。从图三可以看出,2020年3月以后,美国广义货币供给M2出现了跳升,其中2020年3月、4月、5月的环比增速分别达到了4.37%、6.51%、3.89%,并在随后的近两年时间里,月度环比增速始终维持在1%上下。

如果以广义货币M2的绝对量来衡量,截止到2020年2月的美国广义货币M2余额为15.4万亿美元,但是经过22个月后的2021年12月底,美国M2的余额为21.767万亿美元,在近两年的时间里,美国M2增加了6.4万亿美元。换句话说,截止到2021年底美国历史上发行的货币总量中的30%是过去两年发行的。

| 图三 美国货币供给M2过去两年急剧上升。数据来源:WIND;中航信托

在经济较弱的情况下,巨量的货币必然会流入到资本市场、房地产市场以及一般货物上,带来股市上涨、房价上涨以及普遍的物价上涨即通胀。而美元又具有全球通货特征,美元的过量发行会通过国际收支方式流入到全球市场,比如2020年和2021年中国对美贸易顺差分别达到3169亿美元和3966亿美元,即在过去两年美元通过贸易逆差的方式流入到中国超过7000亿美元,当然还有一些美元通过资本项下流入到中国。

过去两年,美元的超量发行带动了全球股市、房市和大宗商品价格的大幅上涨,接下来股市受到盈利不达预期而出现波动,但是工业品、消费品价格却在持续地攀升。

通胀对经济和资本市场的影响

通货膨胀对经济和资本市场的影响可以说有百害而无一利。比如通胀会造成经济增速下行、失业率上升,还会造成贫富差距扩大,造成社会不公平,甚至带来社会动荡。

通胀对股市的影响用一句俗语概括叫“通胀无牛市”,通胀会造成股票价格持续的、普遍的下跌;通胀还会带来利率上升,进而导致债券收益率上升,债券价格持续下跌。

通货膨胀还会传染,不但会从产业链的上游传导到中下游,还会通过国际贸易和国际投资等方式从一国传导到另一国,从而给其它国家的经济和资本市场带来冲击。

按照美国历史上货币供给与通货膨胀之间的关系判断,目前美国的CPI和PPI可能都还尚未见顶。比较二战后美国历史上的几次大级别的通胀(CPI同比连续数月超过5%),2008年4月、5月、6月仅三个月CPI在5%以上;1989年3月-1990年3月的一年时间里,美国的CPI有几个月在5%以上,但是高点都没有突破6%。

这两次通胀相对都比较温和,发生的原因也不一样,1989~1990年的通胀主要是由美国为首的多国部队与伊拉克之间爆发的海湾战争(战争时间1990年8月2日-1991年2月28日)引起;2008年的通胀更多的是由于中国的快速工业化和城市化拉动了全球的大宗原材料价格,然后带来了一轮全球性的通货膨胀。

目前美国的CPI和PPI数据已经在高度和时间长度上都已经超过了1989~1990年的通胀和2008年的通胀。而本轮美国货币超发力度远超历史上的任何阶段,过量的货币最终进入到货物价格上,必然会带来持续的高通胀,那么本轮通胀可能要参考的是1973~1983年的长期大幅通胀(见图二)。

即使1989~1990年的通胀和2008年的通胀比较温和,但是对资本市场的杀伤力仍不容小觑。2008年的通胀直接触发了美国的次贷危机,导致全球股市深度下调,调整幅度普遍超过50%,但是由于这轮美国通胀的时间较短,美股调整的时间并不长,经过一年期的调整后美股重新向上。1989~1990年的通胀对资本市场影响较小,美股调整深度达20%,但调整时长也延续了一年时间。

但是1973~1983年的长期大幅通胀对美国经济和美国股市、债市都影响深远。首先是美国经济深受其害。在这十年时间里,美国经济分别在1974年、1975年、1980年、1982年四个年份录得负增长(见图四),甚至经济学家创造了一个描述经济周期新阶段的专业名字stagflation(滞胀)。同时在这十年的绝大部分时间里,美国的失业率都在6%以上,以至于在1982年底到1983年初,美国的失业率超过10%。

| 图四 二战后的美国经济增速。数据来源:WIND;中航信托

其次,美国股票在1973~1983年长达十年的时间里涨幅为零,比如标普500指数在1972年12月为120点,但是到了1982年的8月仅有102点,十年间下跌了15%,这在美国股市100多年的历史里是非常罕见的(见图五)。

| 图五 美国1973年-1983年的股票和债券走势。数据来源:WIND;中航信托

还有,美国1973~1983年的长期大幅通货膨胀也驱动了债券价格的大跌。美国十年期国债收益率在1972年还只有6%,但是到了1981年的9月却高达15%,企业债收益率也相应地大幅上涨。债券收益率的上升直接推升了社会融资成本,造成经济效益下降。

由于中国从1978年开始改革开放,所以上世纪70年代的全球滞胀对中国几乎没有影响,1990年美国通胀对中国影响也不大,但是到了2008年的通胀以及随后爆发的次贷危机对中国经济和资本市场都有较强的影响。

近十几年,我国整体的开放力度进一步加大,我国经济和资本市场逐渐与美国及全球共振,投资者的思维和意识也越来越全球化,美国的通胀以及美联储的政策变化深度影响中国。

全球通胀下的中国经济和资本市场

这轮由美国货币超发引起的通货膨胀从表象上看与中国物价走势并不一致,主要原因是疫情暴发后中美两国的经济周期并不一致。中国很早就控制住了疫情,近两年虽然不断有散发病例,但整体可控,疫情对中国经济和中国的供应链并没有太大的冲击。而且在疫情暴发后,我国并没有采取像美国那样的滥发货币,货币政策虽有扩张,但始终不搞大水漫灌。因此在经济企稳后,物价虽有上涨但整体可控,CPI一直在低位运行,PPI创了十年新高但也在快速回落。

相对而言,我国经济目前面临的主要问题可能是总需求不足,从近期的数据看整体经济走势偏弱。由于1月和2月经常会出现春节错位,即有些年份春节在1月份,有些年份春节在2月份,出现了春节错位后,统计同比数据时就会出现畸高畸低,使得同比数据没有参考意义。

因此,一些基本面数据比如固定资产投资、房地产投资以及社会消费品零售总额等通常1、2月份合并公布,这样数据的发布期就会延长到3月份。为了更准确地把握经济变化,需要跟踪一些相关数据来推测经济基本面变化。

一个需要关注的数据是1月份挖掘机销量大幅下降,其中大挖同比下降55.4%,中挖下降57.9%,小挖下降42%。1、2月份是挖掘机销售的旺季,因为二季度会进入开工旺季,需要在一季度准备好工程机械,而今年1月份挖掘机销售非常弱,可以预期二季度的固定资产投资可能不会太强。

与此相关的数据是1月份的采购经理人指数PMI同样较弱,1月份中采制造业PMI为50.1,低于12月份的50.3,1月份的财新制造业PMI仅为49.1,不仅大幅低于12月的50.9,也创下了2020年2月疫情以来的新低,这表明制造业非常弱。2月份中采制造业PMI为50.2,虽较上月略有上升,但仍处于较低水平。

1月份的金融货币数据公布后,市场讨论较多的是信贷和社融总量超预期,比如市场一致性预期1月新增信贷为37600亿元,实际数据为39800亿元,高出市场预期2200多亿;市场一致性预期1月社会融资总量为55000亿,实际公布数据为61700亿,超出市场预期6700亿元。

但仔细分析1月金融数据并不是总量反映得那么好。首先1月信贷数据中票据融资增长较多,长期信贷同比并没有增长,这不利于经济增长;其次社融增加主要是债券融资增加带来的,其中企业债同比多增1882亿元,政府债券同比多增3589亿元,债券融资增加与去年的债券融资不及预期有关;第三,1月社融增速-M2增速差大幅下降,社融代表了实体经济的货币需求,而M2代表了货币供给,该差值下降反映了货币需求弱,货币需求明显跟不上货币供给,这也反映了经济疲软,总需求不足;最后,狭义货币M1增速历史上第一次出现负值,为-1.9%(春节错位不能完全解释M1增速为负值,历史上每一两年就会出现春节错位,但也没出现过负增长),M1主要是现金和活期存款,M1下降并且负增长,说明企业活期存款大幅减少,也反映经济活力较弱。

由于中国的CPI在低位,PPI逐渐下行,因此本轮由美国推动的全球性通胀在物价方面对中国直接影响相对较小。但是由于中国是原材料进口大国,原油、铜、镍等大宗原材料价格持续上升会增加中国经济成本,侵蚀中国企业的利润,一些来料加工型出口制造业由于成本上升在国际市场的竞争力会下降。当然中国可以通过坚挺的人民币汇率阻挡一定比例的输入性通胀压力,但是汇率升值也会影响到中国的出口,这对本已较弱的国内总需求显然不是好办法。

与对国内实体经济方面的影响相比,全球通胀对中国资本市场的影响会更大。首先全球通胀影响全球的利率水平,进而影响到中国的整体债券收益率,导致中国的债券收益率下行空间有限。

十年前中国的资本市场尚未开放,国际资本并不能方便地流入流出中国,美国国债收益率可高也可低于中国国债收益率。但是随着中国资本市场开放程度越来越大,中国的债券市场、股票市场已经对外资开放以及大量的QFII、RQFII等形式方便国际资本进出。

近十年来,中国债券收益率一直高于美国债券收益率(见图六),中美之间的利差核心波动区间大致为50-150BP,且中美债券收益率大多数情况下走势一致。目前中美利差为90BP,处于过去十年两国利差波动的中枢位置。但是随着美国通胀上行,美联储连续加息必然带动美债收益率上升,中美之间的利差将会收窄。

| 图六 中美国债收益率比较。数据来源:WIND;中航信托

如果美国今年加息7次,美国十年期国债收益率势必会到2.5%以上,中美之间的利差就会很低,这就封住了我国债券收益率的下行空间,导致我国目前宽松的货币政策效果打折。进一步,随着中美利差收窄,有可能出现部分国际资本流出中国,导致中国的人民币汇率出现贬值压力。当然中国巨大的贸易顺差会支撑人民币汇率长期坚挺。

其次,全球通胀上升,导致全球央行收紧货币,这会降低全球资本市场的风险偏好,导致股票等风险资产价格下跌,这也拖累中国的股票市场。可以用比特币价格走势来测度全球风险偏好,比特币价格从去年11月初的6.9万美元下跌到了近期的3.6万美元,几乎腰斩,反映了全球风险偏好在近三个月出现了大幅下行。

整体看,中国股市走势较美股弱,但是两国股市仍有较强的相关性,尤其是美国的纳斯达克和中国的创业板在产业布局上有一定的趋同性,新能源车、互联网企业、创新药、通讯等行业是两个市场指数的主要成分,因此这两个市场走势一致性更强。而纳斯达克指数与美国国债收益率呈较强的负相关性(见图七),因此当美国通胀上升带动美债收益率上升,必然会带动美股尤其是纳斯达克指数下行,进而带动中国创业板和中国股市调整。

| 图七 纳斯达克指数与美债收益率呈现负相关性。数据来源:WIND;中航信托。

作者为中航信托宏观策略总监。

「 图片 | 视觉中国 」

首页

首页