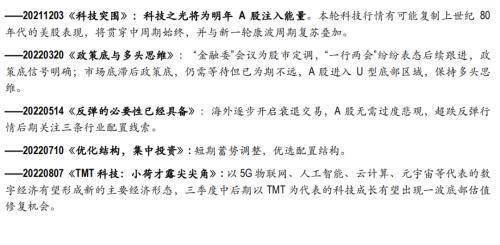

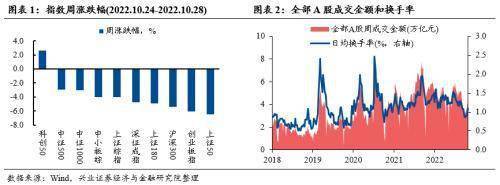

上周,前期影响A股最大的海外市场波动趋于缓和,美国经济进入衰退后期,美联储政策紧缩逼近拐点。国内3季度经济数据持稳向好,稳外资和市场主体预期政策交替出台,基本面趋势支撑着市场。然而,A股和港股市场却出现了调整走势,外资流出是主要归因。年内上一次程度相当的外资流出是俄乌冲突阶段,这些资金以短期交易为主,规避不确定性是外资离场观望的主要原因。后续美元回落,国际资本重新流入新兴市场是大势所趋。

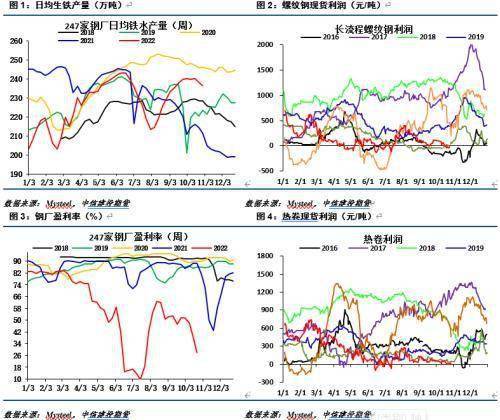

A股3季报披露接近尾声,一些权重大市值成长公司业绩低于预期是大盘蓝筹指数下跌的原因之一。这些公司行业属性以消费为主,稳定增长是它们业绩的特征。当短期业绩低于预期时,估值的向下回归带动估价调整难以避免。此外,外资流出也加重了消费行业重仓股的调整。3季报营收继续回落,部分原因来自于上游周期行业业绩走弱,宏观上与工业企业利润和PPI走势相对应。从基金3季报的数据看,上游资源减仓明显,中游制造是加仓的主要方向。

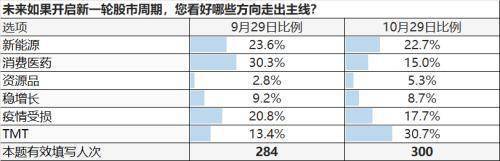

从中周期资本开支的视角,制造和科技有望成为新一轮中周期的主导产业,符合政策支持方面,是潜在未来能得到系统性重估的两大方向。一方面,23年全球将进入第二库存周期,它的特征是量升价平,中游制造膨胀更加受益,特别是海外营收占比高的制造公司,产能扩张配合渗透率需求提升,业绩端更快的增长有望得到更强的重估。另一方面,在经历19-21年的市场培育、估值修复,22年周期性估值挤压和突围,科技行业有望开启新一轮业绩主导上涨行情。期间硬科技与软科技有望形成闭环,形成正反馈的业绩螺旋上升。

首页

首页

营业执照公示信息

营业执照公示信息