● 消费金融行业已进入规范期,近年来延续强监管的主基调,监管对互联网金融强势整改,行业政策密集出台,消费金融公司作为持牌金融机构,或将迎来更好的发展契机。

●消费金融牌照自2020年审批提速后再次放缓,截至2022年6月末,已有30家消费金融公司开业。初期成立的消费金融公司注册资本规模普遍偏小,头部消费金融公司增资频繁,资本实力出现分化;整体增速呈放缓趋势,但仍保持较高水平;股东背景以银行系消费金融公司为主,参与主体趋于多元化;发行ABS和金融债为主要直接融资渠道,二级资本债发行尚待突破。

● 业务模式可分为助贷兜底、联合贷和自营,其中助贷业务需关注合规风险,未来或以自营、联合贷业务模式为主。产品形态方面,自营APP为消费金融公司业务拓展的重要渠道及存量用户运营的主要载体,但运营成果出现分化;产品同质化明显。

● 财务表现分化加剧,2021年消费金融公司平均资本回报率普遍有所提升,头部消费金融公司呈现良好发展势头。

● 未来消费金融市场或形成以银行、消费金融公司、互联网头部平台为主的竞争格局;金融科技软实力将构成消费金融公司核心竞争力。

一、消费金融行业发展历程

消费金融[1]行业已进入规范期,近年来延续强监管的主基调,行业政策密集出台,作为持牌金融机构,消费金融公司的发展机遇和挑战并存

自1985年第一张信用卡发行至今,中国消费金融市场经历了37年的发展,作为逐渐牌照化的行业,监管政策对整个行业发展起着至关重要的作用,本文通过梳理相关政策,将消费金融行业发展历程总结为萌芽期、试点期、发展期、整顿期及规范期五个阶段:

萌芽期(1985-2009年),消费金融行业发展前缓后快,以银行信用卡业务为主。1998年起,中国人民银行鼓励银行积极开展个人消费信贷业务,发布了《关于开展个人消费信贷的指导意见》等一系列文件,消费金融行业迎来首轮发展。2002年中国银联成立,各银行通过银联跨行交易清算系统,实现了系统间的互联互通,信用卡业务步入快速发展通道。2007年中国第一家P2P公司“拍拍贷”在上海成立,互联网金融平台应运而生。

试点期(2009-2013年),消费金融公司开始试点,互联网金融平台迎来发展。2009年银保监会(原银监会)发布《消费金融公司试点管理办法》,鼓励民间资本进入消费金融领域,次年首轮4家消费金融公司试点成立,主要面向中低收入、长尾客户,有效补充了银行的个人信贷业务。2011年起,得益于互联网金融发展积累的数据及用户优势,各大互联网公司加快消费金融领域布局,互联网金融平台如雨后春笋般陆续成立,截至2013年末,P2P平台数量达到800家。

发展期(2013-2016年),消费金融公司完成全国布局,互联网金融平台无序扩张。2013年银保监会颁布新的《消费金融公司试点管理办法》,消费金融公司进入扩张期,试点范围扩至全国。同时,国内互联网化程度不断加深、金融科技不断发展,互联网金融平台业务遍地开花,截至2015年末,P2P平台数量达2,595家,而当年问题平台数量即有1,156家,引起监管重视。2016年,银保监会、工业和信息化部、公安部、互联网信息办公室联合发布《网络借贷信息中介机构业务活动管理暂行办法》,规定个人网贷上限,拉开对此轮互联网金融乱象的监管序幕。

整顿期(2016-2020年),监管整顿P2P平台乱象,消费金融公司发牌放缓。2016年,网络贷款乱象丛生,利率畸高、暴力催收、隐私泄露等恶性事件层出不穷,监管政策导向以整顿清理为主。2017年以来,互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室陆续发布《关于规范整顿“现金贷”业务的通知》、《关于做好网贷机构分类处置和风险防范工作的意见》等一系列文件,规定小额贷款公司信贷资产转让、资产证券化等产品不得出表,并分类处置P2P平台,大部分予以取缔,部分机构向网络小额贷款公司、助贷机构转型或为持牌资产管理机构引流。截至2020年末,P2P平台数量已清零。此阶段,监管对非持牌机构管控趋严以及牌照发放门槛提高,消费金融行业进入合规整顿期。

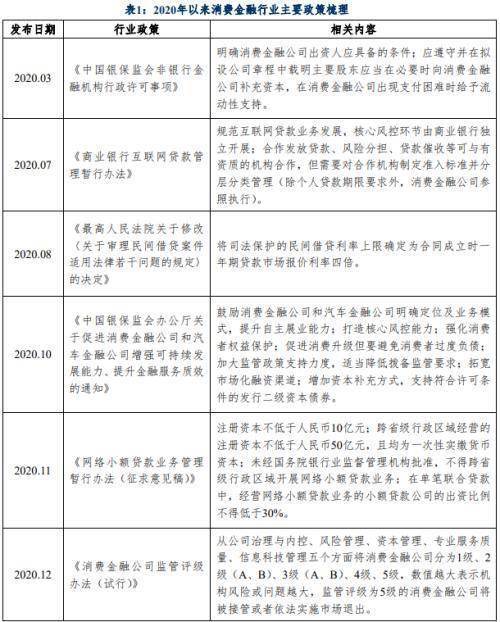

规范期(2020年至今),消费金融监管政策密集出台,行业发展步入新阶段。2020年起,消费金融行业政策密集出台,在经济下行压力增大叠加疫情反复的背景下,政策以规范提质为主,消费金融公司牌照审批提速后再度放缓。随着监管逐步常态化,外部发展环境进一步规范,消费金融公司作为银保监会管辖下的消费信贷专营机构,或将迎来更好的发展契机;但在行业竞争加剧下,消费金融公司分化明显、同质化现象严重等问题也对消费金融公司的经营发展提出更高要求。

首页

首页

营业执照公示信息

营业执照公示信息