10月10日,Ark Investment Management的Cathie Wood在致美联储的一封公开信中说,美联储对通胀的强硬立场可能是错误的。Wood表示,美联储应该从商品价格中吸取教训,而不是看前几个月的就业和价格指数。商品价格表明,未来最大的经济风险是通缩,而非通胀。

Wood在该公司网站上发布的信中称:“美联储似乎关注两个变量,在我们看来,这两个变量是滞后的指标——下游通胀和就业,二者发出了相互矛盾的信号,应该对美联储一致加息的呼吁提出质疑。”

具体来看,消费者价格指数和个人消费支出指数均显示通胀处于高位。美国8月份整体CPI环比上涨0.1%,同比上涨8.3%,而整体PCE则分别加速0.3%和6.2%。不包括食品和能源在内的两项数据甚至更高,这两项价格在夏季大幅下跌。美国的就业增长有所放缓,但仍保持强劲,随着失业率降至3.5%,9月份就业岗位共增加26.3万个。

(资料图)

(资料图)

但Wood表示,木材、铜和房屋等商品价格的下跌则说明了不同的情况。Wood的公司管理着一个活跃ETF系列约144亿美元的客户资金。

美联储已连续三次批准加息75个基点,多数是一致通过的,预计在11月1日至2日再次开会时将批准第四次加息。

Wood写道:“一致?真的吗?过去6个月史无前例的13倍加息,到11月2日可能是16倍,不仅震惊了美国,也震惊了全世界,是否增加了通缩风险?”

通胀对经济不利,因为它提高了生活成本,抑制了消费支出:通缩是一种相反的风险,反映了需求暴跌,并与急剧的经济衰退有关。

可以肯定的是,美联储并不是唯一一个加息的机构。9月份,全球近40家央行批准了加息,市场基本上已经预期到美联储的所有举措。

然而,最近出现了批评,认为美联储可能做得太过了,有可能将美国经济拖入一场不必要的衰退。

Wood写道:“毫无疑问,食品和能源价格很重要,但我们认为,美联储不应该对抗并加剧与俄罗斯入侵乌克兰造成的农业和能源大宗商品供应冲击有关的全球痛苦。”

预计美联储继11月加息后,将在12月加息50个基点,然后在2023年初加息25个基点。

据摩根士丹利称,一个被称为隔夜指数掉期的市场领域预计,2023年底前将出现两次降息。

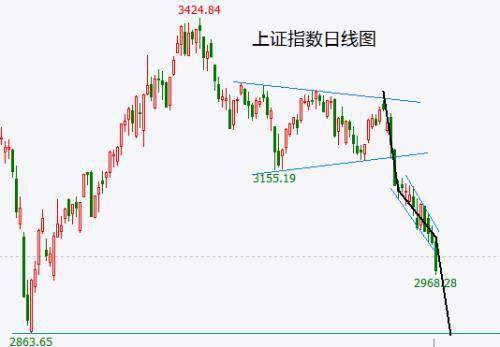

综合以上消息,目前市场预期美联储将加息,这有利于支撑美元指数。但是,Ark Investment Management的Cathie Wood呼吁美联储停止激进加息,否则加剧通缩。若美联储真的停止激进加息,将限制美元指数涨幅,投资者需对此保持关注。美元指数日线图

北京时间10月11日14:19,美元指数报113.36

关键词:

首页

首页

营业执照公示信息

营业执照公示信息