这是Trending Stocks的创始人兼首席执行官约翰•达菲(John Duffy)在解释他为什么认为股市可能会经历一场21世纪初那种漫长的、类似于互联网泡沫破裂后的下跌。

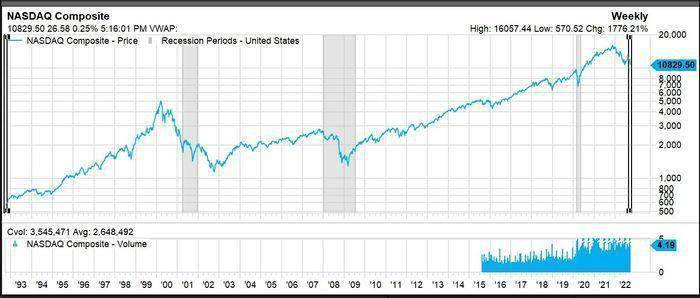

达菲在今年春天推出了自己的投资平台。他指出,今年纳斯达克引领的股市暴跌,与上世纪90年代中期互联网和科技股大涨后的股市崩盘有相似之处。

一方面,大约20年前,企业和美国政府在技术上投入了数十亿美元,争相加强计算机和通信系统,以抵御千年虫(Y2K)“漏洞”。千年虫是一种小故障,在这个漏洞中,运行旧的2位数数据模型的大量平台可能会崩溃。

同样,随着全球各地的公司突然转向远程工作,疫情帮助科技行业实现了创纪录的利润。在这两个时期,科技支出都大幅飙升,推动股市创出新高。对数字世界的狂热甚至推高了不盈利公司的股价,直到科技成为拖累拖累股市。

“突然之间,市场背后的火焰熄灭了,”达菲说。

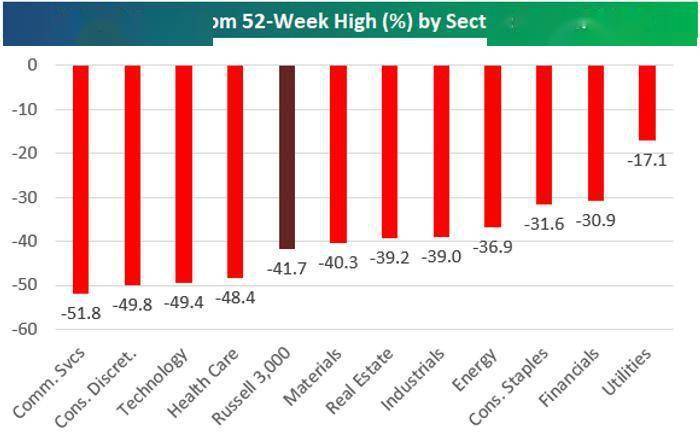

事实上,FactSet的数据显示,在截至周三的一年中,标准普尔500指数的通信服务板块下跌了约38%,超过了标准普尔500指数约23%的跌幅和纳斯达克综合指数约30%的跌幅。

今年的抛售主要是由于美国联邦储备委员会逆转了旨在应对近40年高位通胀的宽松货币政策,但也有人担心这种政策可能走得太远,导致经济陷入衰退。

美联储主席杰罗姆·鲍威尔上周警告称,随着美联储努力将通胀率降至2%的年度目标,房地产市场“可能会经历一次调整,以回到更好的平衡状态”。美联储现在已经开始将2023年的联邦基金利率提高到4.5%-4.75%,以达到其目标。2000年央行的基准利率达到6.5%左右,2003年为刺激经济,基准利率被大幅下调至1%左右。

达菲警告说,2000年之后,纳斯达克指数花了将近三年的时间(见图表),加上大约12次反弹的消退,才比之前的峰值低了近77%。随后,这一数字不断上升,直到2007年房地产市场崩盘。

达菲说:“人们把钱投回去,股市再次崩盘。这让每个人都很沮丧。”

尽管达菲并不认为新一轮的房地产崩盘正在酝酿之中,也不认为纳斯达克指数需要像20年前那样大幅下跌,但他预计“前路坎坷”,“市场可能还有很长的路要走。”

根据这种观点,达菲可能会在11月中期选举结束前袖手旁观。此外,他的头寸已经触发了止损,即在股票下跌到一定水平时为减少损失而发出的卖出指令。这并不是所有经纪商都能提供的服务,但这是他位于芝加哥的平台对每只趋势股推荐的功能。

“如果你想投资,我们会说:这里有一个止损机制,以保护你的下行风险。”

首页

首页

营业执照公示信息

营业执照公示信息