市场聚焦未来两周密集的美股二季度财报发布和欧美主要央行加息决策,期货市场对美联储下周加息100个基点的定价迅速降温,加息75个基点重新回归“板上钉钉”,投资者还预计本周欧洲央行将宣布加息25个基点,为2011年来首次加息。

因高通胀和加息造成购房人数减少,美国楼市继续降温,7月NAHB房地产开发商信心降幅创37年历史上的第二大纪录,也是疫情以来降幅最深,仅次于2020年4月疫情爆发时的骤跌。其中,对当前销售状况的信心降幅创历史最大,买家流量降至负值。

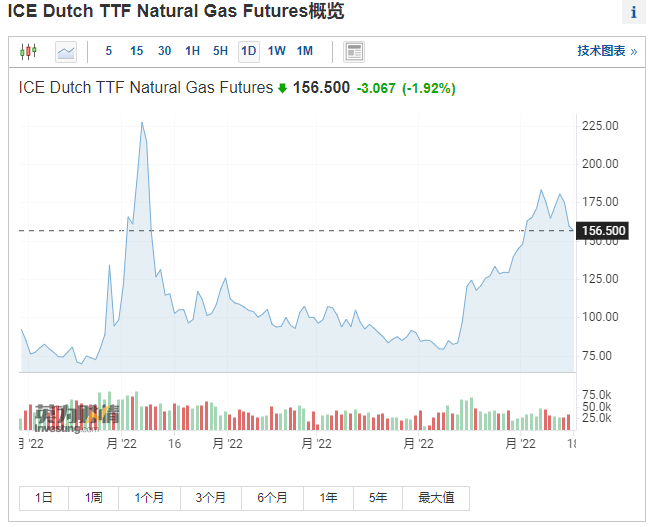

俄罗斯向欧洲输送天然气的最大基建“北溪1号”原定于周四结束年度检修,媒体称,俄罗斯天然气工业股份公司已通知至少三位欧洲客户“遭遇不可抗力”。欧盟周一同意将阿塞拜疆天然气进口量在未来五年翻倍,欧盟草案警告俄罗斯停供天然气可能导致欧盟GDP减少1.5%。国际能源署IEA也警告欧洲必须立即削减天然气消费,否则无法安然度过即将到来的冬天。

欧洲主要国家的政治动荡也会影响投资者风险偏好。意大利总理德拉吉未排除本周再提辞职的可能,造成执政联盟分裂的五星运动党部分高官称考虑抛弃党首孔特,转而支持德拉吉。另据央视,当地时间周一晚,英国议会将对现任政府进行不信任投票,欧元兑美元继续从20年新低反弹。

苹果加入其他科技巨头延缓招聘,美股午盘后冲高回落

7月18日周一,由于高盛二季报超预期提振市场情绪,外加投资者下调对美联储下周大幅激进加息的押注,美股追随欧亚股指集体高开,标普500指数涨0.5%,道指涨近200点或0.6%,纳指涨超百点或近1%。行业ETF普涨,航空业、能源业ETF涨逾3%,银行业、金融业ETF涨约2%。

盘初三大股指均触及日高。道指最高涨超356点或涨1.1%,标普大盘最高涨1%并一度升破3900点整数位,纳指最高涨近180点或涨1.5%,纳指100最高涨超170点或涨1.4%,重回1.2万点上方。罗素2000小盘股最高涨1.6%。

午盘时,道指和标普涨幅收窄,纳指和小盘股原本维持涨势。距离收盘两个小时,美股冲高回落,大幅回吐盘中涨幅并集体转跌。此前,苹果称明年放缓部分业务的招聘和减少支出,以应对潜在的经济衰退,谷歌、亚马逊、Meta、微软、特斯拉和Snap等不少科技公司都已宣布类似计划。

如果跌势维持至收盘,美股主要指数将无缘两日连涨,并从一周高位回落。

其他变动较大的个股包括:

高盛二季度营收和盈利同比两位数百分比下跌,但高于市场预期,受益于强劲的债券交易,固收部门收入较预期高出约7亿美元并同比大涨32%,抵消投行不佳,盘初最高涨6%。高盛CEO所罗门警告通胀在全球根深蒂固,波动性和不确定性会更大,计划放缓招聘并恢复年度绩效考核。

美国银行二季度盈利不佳,投行业务收入同比接近腰斩,令当季净利润下滑32%,但营收超预期,利率走高和贷款增长提振净利息收入飙升22%,暗示本季度可能增加更多,盘初最高涨3.6%。

波音最高涨5.6%,连涨三日至5月5日以来的两个半月最高。公司接近交付787梦想客机,并斩获美国四大航空公司之一的达美航空100架737 Max 10窄体喷气式客机订单,这是达美航空十多年来首次订购新的波音飞机,另有追加30架飞机的选择权,达美航空最高涨6.3%。但波音CEO Dave Calhoun警告供应链问题预计再持续18个月,正在阻碍最受欢迎的737 Max增产。

伴随加密数字货币普涨和比特币自6月初以来首次重回2.2万美元上方,相关概念股周一跃升。Marathon Digital最高涨超36%,创去年3月以来最大盘中涨幅,连涨四日至两个月最高。加密数字货币交易所Coinbase最高涨近18%,创7月5日来最大涨幅。Riot Blockchain最高涨超23%,Bit Digital最高涨16%,SOS最高涨30%,嘉楠科技最高涨10%。

星巴克涨超2%,媒体称其正在探索出售英国业务的可能性。

新晋进军视频订阅流媒体的派拉蒙全球一度跌超5%,摩根士丹利将评级下调至“减持”,称广告商和消费者可能在经济衰退时撤出。

英国药企葛兰素史克将消费者健康业务分拆成独立公司Haleon并于周一在英国上市,成为2011年嘉能可登陆伦敦证交所以来的欧洲最大上市公司,但上市首日收跌。“瘦身”后的葛兰素史克将专注于疫苗和处方药,其英股下跌近18%,美股跌1.5%。

欧股集体收高约1%,泛欧Stoxx 600指数收涨0.93%,连涨两日至6月10日以来的五周新高,欧元区Stoxx 50指数涨1%,基本资源板块以3%的幅度领涨,几乎所有板块都收高。意大利股指涨逾1%,领跑欧洲主要国家指数,富时意大利综合股价银行指数涨超2%。

分析指出,欧美股指反弹的主要依据是,美联储加息幅度可能不如市场此前恐慌得那般激进。尽管对衰退的担忧日益加剧,标普500成分股在二季度仍预计利润增长超4%、收入增超10%,预计2022全年的利润增长接近9%,仍处高位且无惧高通胀的压力,这令投资者感到乐观。

不过,摩根士丹利和高盛的策略师都警告称,随着通胀压力居高不下和经济衰退的可能性越来越大,任何股市的“熊市反弹”都可能很短暂。俄罗斯停止或严重减少对欧洲的天然气出口也会让市场在短期内保持紧张。瑞信和花旗都认为,未来几个月波动性会继续高企,在名义与核心通胀数据持续下行之前,市场情绪不太可能出现更持久的改善。

避险需求退潮,欧美国债收益率普涨,两年/10年期美债收益率曲线仍倒挂,突显衰退担忧

投资者等待下周美联储的重磅加息决策,随着市场对加息100个基点的押注降温以及避险需求退潮,各期限美债收益率均走高,但两年/10年期收益率曲线这一关键的衰退前瞻指标保持倒挂。

10年期美债收益率最高升9个基点,并一度升破3%,接近收复上周二以来跌幅。30年期长债收益率最高升8.6个基点,日高至3.18%。对货币政策更敏感的两年期收益率升近6个基点,日高3.19%接近三周高位,两年/5年、两年/30年、两年/5年、5年/10年期美债收益率曲线维持倒挂。

周一(7月18日)欧市尾盘,德国10年期国债收益率涨8.2个基点,报1.215%。 法国10年期国债收益率涨7.0个基点,报1.817%。 意大利10年期国债收益率涨0.8个基点,报3.284%,脱离欧市早盘录得的日高3.392%。 英国10年期国债收益率涨6.6个基点,报2.157%。 西班牙10年期国债收益率涨15.2个基点,报2.443%。 希腊10年期国债收益率跌3.6个基点,报3.480%。

首页

首页

营业执照公示信息

营业执照公示信息