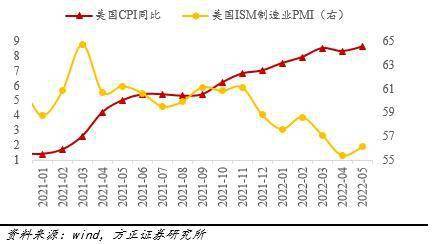

在市场对美联储更大幅度加息的预期升温之后,交易员现在开始关注美联储何时需要降息。

虽然货币市场开始押注美联储本月和下个月加息75个基点,且随后还会进一步收紧,但预计两年内将降息75个基点。这是自全球金融危机之前以来的最大降幅。 交易员押注美联储将在2024年中期之前降息75个基点

(资料图片仅供参考)

(资料图片仅供参考)

FidelityInternational的固定收益全球首席投资官SteveEllis表示:

“我们现在正处于风暴的中心,通胀是一个如此关键的风险,但情况正在转向衰退和硬着陆。美联储必须小心,有很多因素在起作用。他们有可能过度收紧,然后不得不重新宽松。”

一些市场参与者甚至提出本周加息100个基点的可能,以控制目前仍在40年高位的通胀。尽管这与市场共识相去甚远,但摩根大通的首席美国经济学家MichaelFeroli称其为“不小的风险”。潘兴广场资本管理公司创始人BillAckman甚至呼吁美联储在“本周、下个月以及之后”都加息100个基点,认为这样会更好。 货币市场押注更高的终端利率和随后更大幅度的降息

然而,押注大幅加息的热潮提高了对美联储紧缩周期见顶的预期,见顶预期的时间提前了3个月。富国银行分析师ChrisHarvey表示:

“硬着陆已经成为了我们的基本预期。近期2年期美债收益率超过3%是催化剂,表明美联储更加鹰派和持续的避险情绪。我们认为,经济衰退将始于市场,因为目前经济相对股市的贝塔系数是几十年来最高的,股市基于情绪的抛售将影响可自由支配的支出,最终对经济造成压力。”

注:贝塔系数可以衡量对股市的敏感程度

根据与隔夜利率挂钩的一个月远期掉期的数据,对宽松政策的押注是一致的,即在明年年底前首次降息,随后在2024年中期前降息50个基点。

这一立场与彭博的一份经济学家调查形成了鲜明的对比,后者结果预计,美联储将在2024年底首次降息。FuturesFirst分析师RishiMishra表示:

“我认为这是非常合理的,还有更多的空间。因为降息是一连串的,且几乎不会分散开来。利率的步伐通常都是走楼梯上去(慢慢加息),坐电梯下去(快速降息)。”

也就是说,一旦美联储开始降息,降息的速度会更快,而且幅度更大。但美联储是否会在经济衰退中停止加息呢?美银美林的基金调查(FundManagerSurvey)显示,美联储在2022年暂停或转向有5个潜在原因。

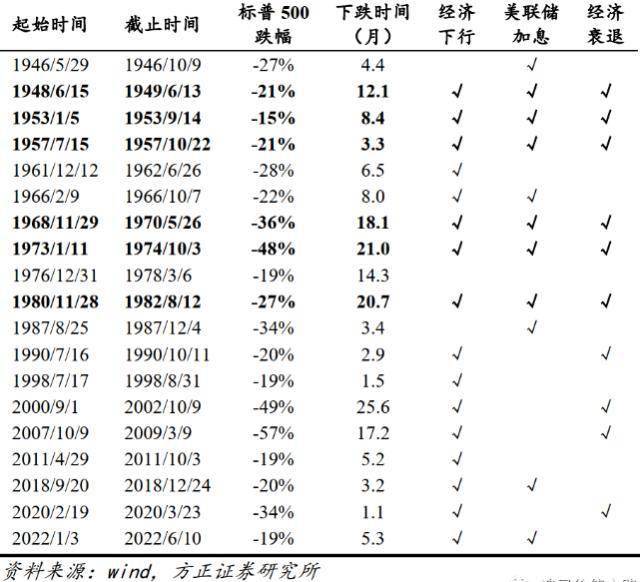

一是通胀。近一半的受访者表示,如果通胀降至4%以下,美联储将转向。虽然这听起来不太现实,但金融博客零对冲称,如果就业人数开始减少,美国劳工统计局可能会“做些手脚”,让CPI的官方数字低于预期。 另外,约有20%受访者认为,如果初请人数超过30万,美联储可能会调整紧缩步伐。约15%人认为,最有可能的原因是标普500指数跌至“美联储看跌期权”的触发水平;另10%受访者认为,垃圾债的利差突破500个基点将足以叫停美联储的加息;少数人则认为,油价跌破90美元就足够了。

对于“美联储看跌期权”的触发水平,受访者预期的平均标普500指数价格在3453,比上个月预期的3529低了近100个点。今年以来,市场对美联储看跌期权的预期水平一直在下降。

只要股市下滑而不促使美联储采取行动,这一趋势预计将会持续。零对冲认为,如果美联储没有在短时间内暂停或调整加息,标普500指数将达到令所有人恐慌的水平,可能就是高盛预计的,在经济衰退中的公允水平:3150。

关键词:

首页

首页

营业执照公示信息

营业执照公示信息