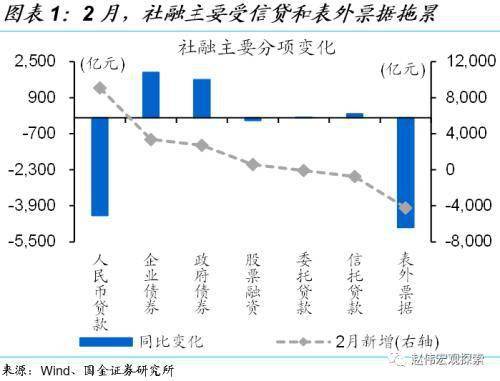

1、贷款在一如既往地减速,这仍然和沉疴难起的地产有关,其中,销售端的居民中长贷破记录地出现了当月净下降,支出端的企业长贷也远远低于季节性应有的水准,这两块贷款增长速度各自往下掉了1%左右。

2、财政依然是支撑信用周期的力量,政府债券增长速度继续加速至16.3%,但另一方面,城投债出现了一些减速,这应该和城投债政策还在不断收紧有关;

3、这个月的融资周期结构与前几个月是大体一致的,之所以此次数据引起市场的普遍悲观,是因为社融自这个月开始减速:

1)除了地产之外,未贴现票据在这个月净下降了4228亿元,且拖累社融额外下降0.12%,这和票据利率在2月一度趋近于零是一致的;

2)当然,票据的下降可能是短时的,毕竟票据融资在2月面临着基数压力是这一轮周期之中最高的,此外,出口若存在韧性,则对未贴现票据融资至少存在着短期支撑。

4、沉重数据背后的一个亮点是:市场力量出现了一些恢复,尤其是中上游制造业(电气设备、钢铁、有色、化工)出现了一些扩张的开启迹象,这些行业的扩张在推动企业债券发行继续加速。

5、但这些正面影响的力量大概率是不足的:

1)按照政府工作报告的目标,政府债券及类债券本身不应有太大的空间,至少其加速不会延展到整个周期,而是在今年年内应该就会出现下降的拐点;

2)如果财政和地产的力量都低于预期的话,那中上游的扩张必将空间有限,2010-2011年如此,这次则更将如此。

6、关键的痛点还是地产,按高频数据看,地产销售在3月同比下降近50%,这意味着地产资本开支的启动还早。

7、正负双方的力量已经倾斜,这导致融资周期可能会重新回到下降状态,我们在短时看到宽松政策(降准、降息)出台是非常有可能的,但其效果的确需要仔细评估。

8、在此前,股债所price-in的信息略有不一致,而这期数据的出台意味着股票市场所隐含的偏乐观的预期在落空,这也能解释为何近期股票市场出现了偏大幅度的回调。

9、但这也不意味着,债券市场会出现空间偏大的机会,毕竟当前的收益率曲线已经就实际环境来说明显偏低,在没有进一步证据之前,债券市场的矛盾也不是非常凸显。

风险提示:货币政策超预期,经济复苏超预期。

首页

首页

营业执照公示信息

营业执照公示信息