核心观点

投资确定性,回避不确定性,这是今年的投资之道,低位、低价、低估值的“三低”,是具备防御与反击的投资品种,而低位是今年投资的“王道”。

盘面分析

外受俄乌地缘政治动荡影响,受美联储货币政策未进一步收紧影响,内有社融规模“天量”释放刺激,CPI与PPI剪刀差缩减影响,上周大盘盘中虽波动较大,但仍如我们所预期,走出了先抑后扬走势。最终,上周大盘上涨0.80%,创业板上涨2.93%,两市总成交量较前一周减少7.63%,这表明受外在不确定性因素影响,场外资金观望为主,场内资金活跃度不减,市场情绪波动较大,市场信心略显不足。

量能有所减少,个股活跃度回升,分化逐步减弱,市场热点转换较快,持续性不强,追高易套,杀跌易损,资金短期化行为为主,但资金主战场还在沪市。上周五,共有51家个股涨停,有63家个股涨幅在10%涨停板之上,其中有6家个股为20%涨停,有211家个股涨幅在5%之上,共有1家个股跌停,有2家个股跌幅在10%跌停板之上,无个股为20%跌停,有25家个股跌幅在5%以上。

机构调仓基本告一段落,资金转移力度减弱,结构调整带来的波动逐渐减弱。上周涨幅居前的为新能源、有色、磷化工、稀土、医药生物、建筑建材、化工等,跌幅居前的为金融、地产、数字货币、交运、农林牧渔等。量能难移释放,赚钱效应回升,亏钱效应降低,超跌引领上涨,蓝筹维稳大盘,大盘先抑后扬,“八二”现象为主,是上周盘面主要特征。

技术面分析

从技术上看,上周大盘低开惯性回落后,便走出震荡盘升走势,以最高点收盘,并呈价涨量缩态势。大盘收复5周均线,实现了周线“两连阳”走势,周线SKD指标仍处于底部且金叉,大盘最高点也未跨越节前一周的开盘价,仍处于蓄势阶段,短线大盘还有上行要求,短线有望挑战60周周线要求。

日线技术指标显示,上周五大盘低开之后,盘中回补上周三留下的缺口后,再度震荡上行,收盘创探底回升以来的新高,并呈价涨量缩态势。5日线及10日线失而复得,20日线收复,日线MACD指标多头强化,周四及周五的K线组合为上涨“吞没线”,大盘强势特征明显,但价涨量缩的量价背离,也制约大盘上行空间,量能能否重新释放,K线组合形态是否重复2020年5月26日、27日走势,不但决定短线走势强弱,将决定大盘能否顺利构筑“W”底形态。

分时图技术指标显示,15分钟MACD指标连续底背离,60分钟SKD指标顶背离,短线盘中还有反复,但30分钟MACD指标多头强化,短线大盘有望延续反弹走势。

上证50价涨量增缩,5日线、10日线失而复得,收复20日线,并站上3150点之上,上周四K线及上周五K线构筑上涨“吞没线”,组合构筑成“W”底雏形,短线将挑战30日线压力,能否突破并站稳,量能重新释放是关键。

创业板价跌量缩,5日线支撑,10日线收复,价跌量缩的量价关系,意味着杀跌动力不足,加之日线MACD指标金叉,短线有望走出震荡盘升走势。

综合技术分析,我们认为,短线大盘走势较强,但量能难以释放,能否重复去年5月26日、27日的“吞没线”后走势,能否重新站上3500点之上,并构筑“W”底形态,量能能否重新释放是关键,若重新放量并站稳在3500点之上,则大盘构筑“W”底,后市有望挑战3519点—3550点间平台压力,若量能难以释放,则大盘难以站稳3500点之上,并冲高回落概率大,大盘走势将步履蹒跚。

基本面分析

上周,受困于地缘政治反复无常影响,尤其是俄乌之间关系受美操纵,出现缓和到再度紧张态势,全球金融市场走出了大幅波动走势,美10年期国债收益率绕2%大幅波动,原油期货价格盘中一度逼近97美元/桶,美元高位徘徊,欧元底部整理,美股高位大幅震荡,俄罗斯股市由大涨转向大跌,全球资本市场也是盘中大幅波动,A股市场盘中也走出了急涨急跌走势,地缘政治的不确定性是全球金融市场动荡,投资资金不安的内在原因所在。

从历史规律看,只要是全球政治、经济、金融市场出现危机,美国都会通过货币政策先放后收的方式来收割全球,且套路是不变的。在经济或金融危机初期,联储都会通过量化宽松的货币政策来大肆放水,并造成大水漫灌态势,美债收益率大幅回落,美股大幅上涨,过剩的美元溢出到其它经济体,推升其它经济体资产价格,包括股市、汇市、楼市等,尤其是新兴经济体资产价格较低,更是溢出资金的重点流向。

然而,一旦全球政治、经济、金融危机基本得到化解,全球经济基本要恢复经济秩序之际,泛滥的流动性推升美通胀,美联储步入加息及缩表周期,资金利率的上升推高了美元的同时,也让美国内流动性出现匮乏的态势,靠流动性支撑的美债面临违约危机,靠流动性支撑的美股就会大幅回落,美经济就会面临紧缩政策引发的衰退压力,这是美联储量化宽松后的必然结果,也是美国的宿命。

美政府既要打破宿命,又要薅全球其它经济体的“羊毛”,掠夺其它经济体财富,尤其是薅资产价格涨幅较高的新兴经济“羊毛”,来填补美国人的资产窟窿,美政府能过做的就是驱赶溢出的美元回流美国,以缓解美债及美股的压力,手段除了美联储多次加息外,还有就是制造地缘政治危机,导致其它经济资产价格大幅回落,当其它经济体股市、汇市、楼市价格一地鸡毛后,华尔街资本再通过所谓的投资来廉价收购其它经济资产。

无论是1998年的亚洲金融危机,扰乱亚洲金融市场,1999年的欧洲科索沃战争,打击欧元,2008年美国“次贷危机”后,通过挑起格俄战争抑制俄重新崛起,甚至911事件后对中东一些国家的旷日持久战争,每一次“剧本”都是那样的相似,这一次俄乌争端又闻到了相同的味道,甚至已到了无所顾忌的“赤裸裸”地步。

美这一次无所顾忌地制造俄乌战争气氛,甚至拉上欧洲通过干涉中国内政的涉台法案,大肆制造海峡两岸紧张局势,目的只有一个,那就是要加快驱赶溢出的资金回流美国,驱赶全球投资资金以所谓避险而流向美国,意在以充足的流动性,维持摇摇欲坠的美债稳定,维持美元的霸权地位,顺便再薅一遍全球主要经济体的“羊毛”,这就是为什么俄乌炮声一响,美债收益率就会落,俄乌一安静,美债收益率就飙升的原因所在。

给他国制造这样或那样的危机,挑拨全球各经济体间的矛盾,通过“空手套白狼”的方式,在化解自身危机的同时,自己的财富保值增值,这就是美国政府的伎俩,为了美元的霸权地位,为避免债务危机,美已不择手段,即便是损人不利己的事也会去做,如这一次制造的俄乌冲突,推升原油期货价格逼近百元,美输入性通胀有增无减,美1月CPI高达7.5%,创了40多年新高,美2月CPI再创新高的概率随着俄乌冲突升级而加大,美联储加息已是“箭在弦上”。

但美政府在俄乌之间制造冲突升级的决心不降反升,美在全球各地区制造危机的决心不降反升,美联储加息的决心不降反升,一切皆因美利己主义的膨胀,美不顾一切的行为,给今年全球金融市场带来诸多不确定性,全球金融市场大幅波动在所难免,由于有流动性的支持,美股大幅回落并走熊的概率低,美股走熊是美各方所不能接受的,美股高位大幅震荡将是大概率事件,如此虽对A股走势有外在心理影响,但不会引发外资大幅流出A股。

上周五,俄乌发生炮击事件,全球金融市场动荡,市场风险偏好再度降低,隔夜美股大跌,周五周边市场走弱。当市场担忧A股也将受到影响而走弱之际,大盘开盘顺势低开,并回补了上周三留下的缺口,消除了A股“逢缺必补”的后市隐患,随之大盘在二线蓝筹股上涨带领下,走出逆全球市场走势的上涨走势,即显示出A股的韧性,更彰显出A股市场不受外界干扰的独立自主性,虽大盘上涨走势为量价背离,但逆市上涨的意义重大,它驱散了春节前大盘大幅下跌的形成心理阴霾,让市场信心有望得到重塑。

春节后的从盘口特征看,机构调仓接近尾声。影响下一阶段市场结构行情的,仅剩受外在因素影响的,如能源、原材料、军工等走势不确定性,以及货币政策及财政政策释放影响的,如金融、基建、中字头等走势的确定性,不确定性与确定性的交织,大盘走势还将步履蹒跚,但迎“两会”的历史规律,大盘震荡盘升是趋势。

周末,消息面较为平静,俄乌之间摩擦依旧,美股继续回落,原油期货探底回升,美元重新走强,美10年期国债收益率回落,加之A股量能难以释放,短线大盘盘中有回调压力,但只要外在地缘政治不进一步恶化,则市场目光将由外转内,关注“两会”期间所释放的政策上来。本周一,LPR调整的时间窗口开启,在央行未调整MLF利率之后,央行能否调整LPR就值得市场关注了,也会对大盘走势形成影响。

操作策略

由于央行未下调MLF利率,央行也就难以下调LPR,若央行未下调LPR,则大盘沿着自身运行方式运行,若央行下调LPR,则大盘有望大幅走强,但结构分化有所转变,银行难以走强,券商有望走强,周期股有望走强。我们预计,由于外在不确定性与内在确定性交织,本周大盘先抑后扬概率大,震荡攀升还是趋势。

投资确定性,回避不确定性,这是今年的投资之道,低位、低价、低估值的“三低”,是具备防御与反击的投资品种,而低位是今年投资的“王道”。操作上,轻指数、重个股,若市场有赚钱效应,可适度提高参与仓位,逢低关注金融、能源、中字头、有色及“三低”股、超跌股,若市场赚钱效应降低,则控制好仓位,观望为主,回避短线涨幅过高股。

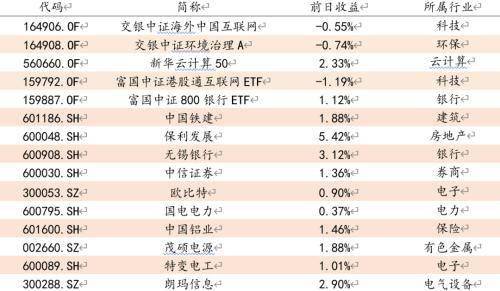

择时模拟股票组合

图表1:2022模拟股票组合

数据来源:方正证券研究所 WIND资讯

关键词: A股独立走强依旧 机构调仓基本告一段落 机构调仓 A股独立

首页

首页

营业执照公示信息

营业执照公示信息