气体动力赴港上市 拟于主板上市

气体动力科技有限公司(简称:气体动力)日前向港交所递交招股书,拟于主板上市,联席保荐人为高盛、摩根士丹利和摩根大通。

太盟投资集团持有本公司97.63%股份

2001年10月,创始人成立湖南盈德。太盟亚洲资本计划在2017年9月完成全面强制收购后于将盈德集团私有化。

2021年7月将公司名称由“盈德气体集团有限公司”变更为“气体动力科技有限公司”。湖南盈德自PAGAC HK收购宝钢气体64.82%的股权。

截至招股书签署日,本公司完全由太盟亚洲资本II-2有限责任公司(PAGAC II-2 Limited)拥有。太盟亚洲资本II-2有限责任公司分别由PAGAC Yolo及PAGAC Galileo(统称“PAG实体”)拥有85%及15%的权益。PAG实体将共同成为公司的控股股东,持股97.63%。

全球气体生产商中排名第五

弗若斯特沙利文数据显示,按2020年总收入,中国是覆盖全球最大及增长最快的工业气体市场之一。公司是领先的一体化工业气体解决方案提供商。在全球气体市场中市占率为2.1%,排名第五。2020年,按总收入,本集团与宝钢气体合并占中国市场份额为12.6%,中国独立工业气体市场市占率22.3%,中国独立现场供气市场市占率37.7%。2016-2020年,公司的收入及EBITDA分别以17.72%及19.83%的年复合增长率增长。

公司主要有三条业务线:

现场供气业务。于2020年,现场供气业务线占公司总收入65.3%。公司向现场供气客户提供端对端工业气体解决方案,包括空气气体(主要为氧气、氮气及氩气)及特种气体。公司设计、建设、拥有、营运及维护位于或邻近该等客户场地的气体生产设施,直接供应空气气体产品。公司会与客户订立最终的MTOP供气合约,其中订明最低承购量要求及成本转嫁特点,来获得具有稳定利润率的EBITDA可靠来源。

零售业务。通常随着整体经济的增长而增长。2020年,零售业务线占公司收入14.7%。公司主要利用现场气体生产设施的增量及剩余产能,辅以部分中小型专门生产设施,通过罐车和卡车向零售客户供应空气气体及特种气体。

清洁能源业务。公司生产氢气、合成气,以及液氨及甲醇等增值清洁能源产品。公司应用清华炉技术减少了二氧化碳排放,并使公司能够合并空气、氢气及合成气产能。自2018-2020年,公司清洁能源业务线的收入大幅增长,于2020年占公司收入的19.7%。

根据弗若斯特沙利文的数据,2020年现场工业气体该市场约占中国工业气体生产市场总量的65.5%,且预计到2025年将进一步增至约人民币1395亿元,2020年至2025年的年复合增长率约为6.7%。

2021上半年净利润同比增长44.2%

2018-2020年,公司营收分别为128.37亿元、145.76亿元、161.41亿元。

2018-2020年及截至2021年上半年,来自空气气体的收入分别为118.66亿元、124.53亿元、105.40亿元,维持在80%营收占比,该模块下的现场供气业务营收分别为92.58亿元、99.72亿元、105.40亿元及52.15亿元,占公司相应期间总收入的72.1%、68.4%、65.3%及59.2%,为主要营收来源;来自清洁能源产品由2018年7.3%提升到2020年19.7%营收占比。二者贡献99%以上营收。

毛利由2020年上半年20.59亿元增加29.0%至2021年上半年的人民币26.57亿元。公司的整体毛利率由27.3%增至30.2%,主要由于公司的清洁能源产品毛利率所提升,该产品营收占比提升的幅度小于其毛利率提升的幅度。

公司的净利润由2020年上半年8.55元增加44.2%至2021年上半年12.32亿元。且公司的净利润率分别由2020年上半年11.3%增至2021上半年的14.0%。

关键词: 上市 赴港 气体动力 拟于主板上市

相关阅读

-

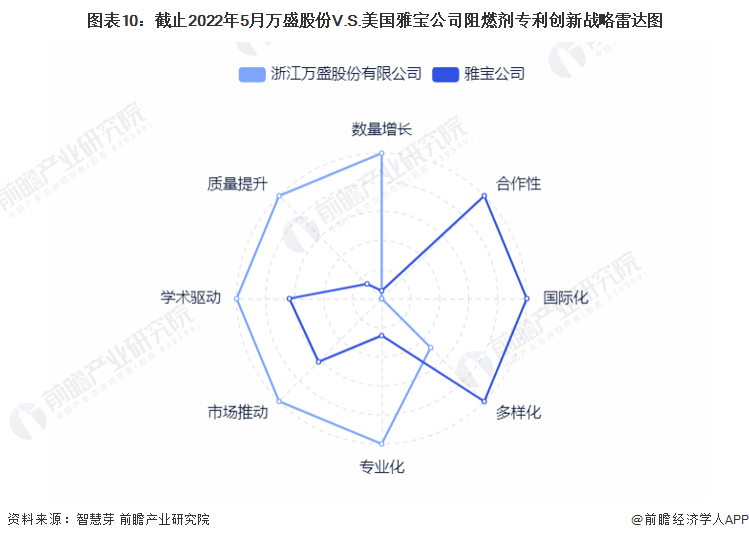

万盛股份VS美国雅宝-阻燃剂专利市场价值对比:美国雅宝公司专利市场价值更高

1、全球阻燃剂市场竞争情况:万盛股份和美国雅宝公司分别为国内外阻燃剂行业龙头全球阻燃剂主要供应商分...

2022-10-17 -

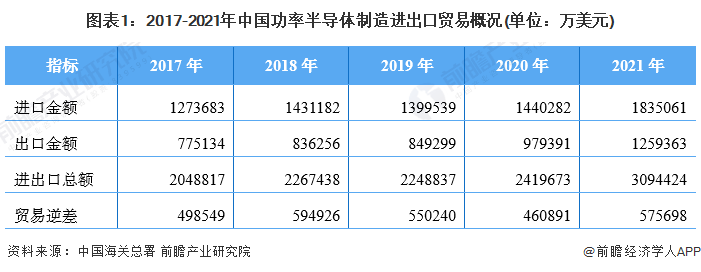

中国功率半导体产品进出口结构相似:“耗散功率≥1瓦的晶体管”进出口份额均接近50%

1、中国功率半导体产业进出口总额持续增长,贸易逆差波动变化近年来,我国功率半导体制造进出口贸易情况...

2022-10-17 -

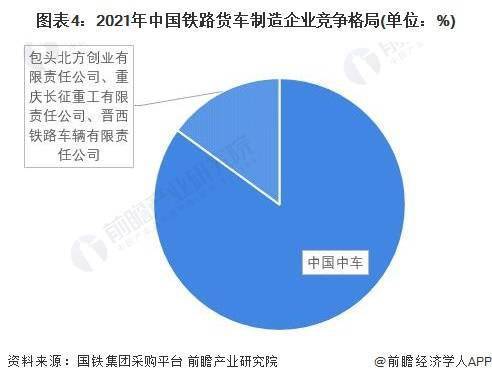

中国铁路机车车辆及动车组制造行业市场份额分析:中国中车占据行业绝对领先地位

1、中国铁路机车车辆及动车组制造行业区域竞争:辽宁省铁路机车产量位居全国榜首2021年1-12月全国前七省...

2022-10-17 -

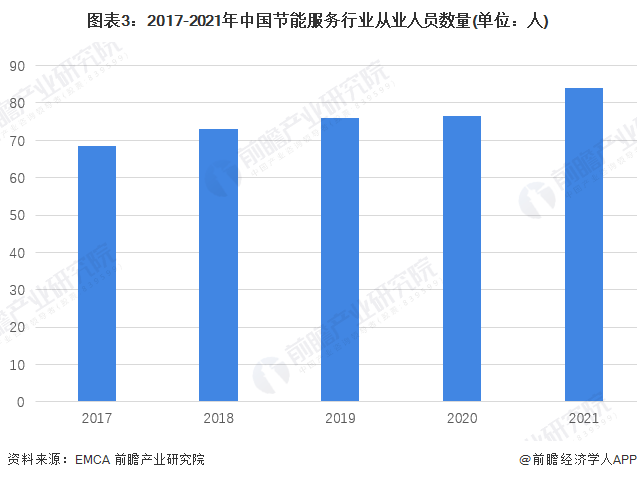

中国节能服务企业数量持续增长 2021年中国节能服务总产值超6000亿元

1、2021年中国节能服务总产值超6000亿元2017-2021年中国节能服务行业总产值持续上升,2021年超过6000亿...

2022-10-17 -

新动态:农发行郁南县支行 成功投放1500万元农发基础设施基金助力水利建设

农村金融时报-广东讯(通讯员钟睿烨,陈德钦)近日,农发行广东省郁南县支行投放农发基础设施基金1500万...

2022-11-10 -

信用卡停息挂账产生的手续费多不多?银行的停息挂账个性化分期方针是怎样的?

信用卡停息挂账产生的手续费信用卡办理停息挂账的手续费会根据银行不同的规定而有所不同,但大部分银行手...

2022-11-10 -

-

苹果怎么没有iphone9 苹果没有iphone9原因

苹果为什么没有iphone9?相信小伙伴们一定很好奇,苹果新品发布会上iPhonex也就是iPhone10,下面小编为大...

2022-11-10 -

收盘:创业板指跌1.76% Web3.0概念火热3热点聚焦

11月10日讯,截至收盘,沪指跌0 39%,报收3036 13点;深成指跌1 33%,报收10908 55点;创业板指跌1...

2022-11-10 -

SCSI是什么意思 SCSI的解释2环球今日讯

小型计算机系统接口(英语:SmallComputerSystemInterface;简写:SCSI),一种用于计算机和智能设备之间(...

2022-11-10 -

全球热头条丨2021年1月青岛无锡济南东莞资金总量情况,其中济南排第一

2021年1月青岛无锡济南东莞资金总量(金融存款)情况2020年1月,济南资金总量(金融存款)为21491亿元,...

2022-11-10 -

2021年1月18城资金总量情况,其中宁波增长排第三1观热点

2021年1月18城资金总量(金融存款)情况2021年1月,收集18城资金总量收入情况,分享给大家。上海、深圳...

2022-11-10 -

全球热讯:荣耀Magic Vs官宣23日发布 更大更轻续航更长

荣耀官方宣布将于23日发布折叠屏新机荣耀MagicVs,新机主打轻薄和长续航,处理器为新一代骁龙8+,这款机...

2022-11-10 -

iPhone6 Plus什么配置参数?iPhone6 Plus标配有什么?

iPhone6Plus什么配置参数?iPhone6Plus采用5 5英寸LCD屏幕,内置了1920×1080的分辨率,采用了一颗800...

2022-11-10 -

世界互联网大会蓝皮书:2021年中国数字经济规模达45.5万亿元0全球速看

本文转自【新华社】;《世界互联网发展报告2022》和《中国互联网发展报告2022》蓝皮书11月9日在2022年世...

2022-11-10 -

三星 Galaxy A54 5G 国行通过 3C 认证:支持 25W 快充

三星即将推出的GalaxyA545G国行版刚刚获得3C认证,可能会在2023年1月正式发布,比前代机型早两个月。A54...

2022-11-10 -

excel合并单元格快捷键是什么 excel合并单元格快捷键需要用哪些方法设置2当前消息

快捷键的熟练使用可以帮助我们在工作中提高效率,那么excel合并单元格快捷键是什么呢?合并单元格在excel...

2022-11-10

营业执照公示信息

营业执照公示信息